信用卡服务生态驱动信用消费升级,助力消费者活跃提升

「银行以信用卡APP为主要平台深耕信用消费,助力市场活力恢复」

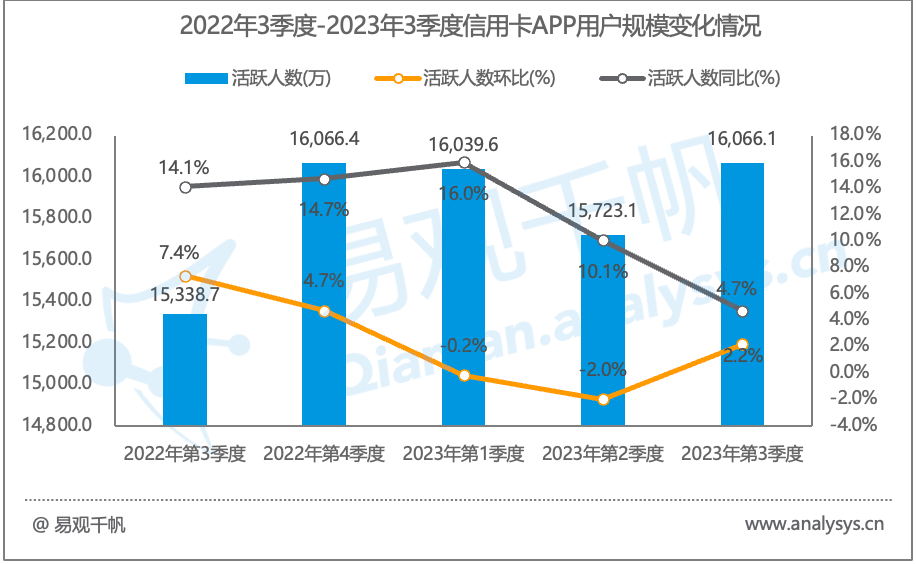

在促消费的整体政策背景下,各银行大力发展信用卡业务,以APP为重要经营平台深耕消费金融领域,疫情防控开放以来,结合信用消费特点与优势,在多种消费场景下探索新功能与权益活动,促进信用卡APP平台用户活跃提升。据易观千帆数据,从整体来看,今年一、二季度信用卡APP活跃人数同比均超过了10%,到今年三季度,信用卡APP用户规模达到了16,066.1万人,相比去年同期实现了4.7%的增长。

图 1‑1 2022年3季度-2023年3季度银行信用卡APP活跃用户规模变化情况

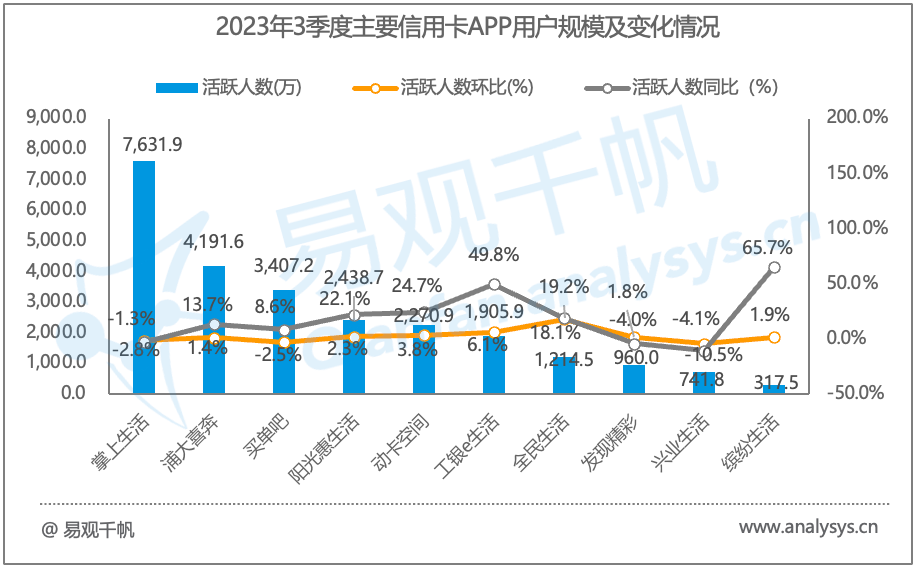

从具体信用卡APP来看,今年三季度,掌上生活、浦大喜奔及买单吧APP的活跃用户规模均超过了3,000万人,多数信用卡APP活跃用户规模相比去年同期都有大幅增长。

图 1‑2 2023年3季度主要信用卡APP活跃用户规模变化情况

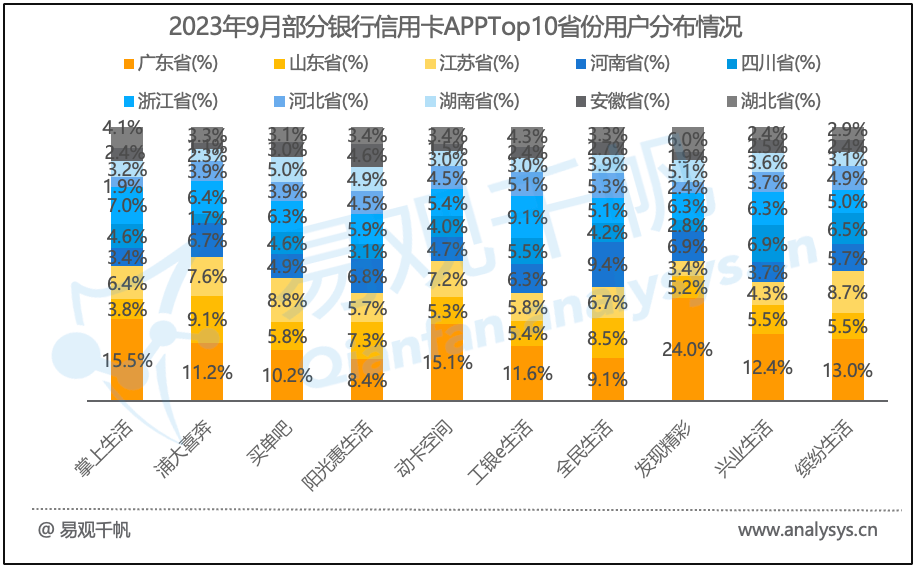

从用户分布来看,银行信用卡APP活跃用户前十的省份在华东华南区域分布占据一半,华南区域有广东省,华东区域有山东省、江苏省、浙江省、安徽省,其中各银行信用卡APP活跃用户在广东省活跃分布更多,其次为山东省、江苏省和浙江省。

图 1‑3 2023年9月银行信用卡APP top10省份用户分布情况

易观分析认为,当前,政府对互联网金融的监管逐步加强,银行等传统金融机构的服务优势越发凸显,随着银行信用卡以APP为主要平台不断升级线上场景化信用生态服务,将带动信用消费生态整体加速发展。

「银行信用卡强化B端合作商户信用服务资质,优化信用消费生态环境」

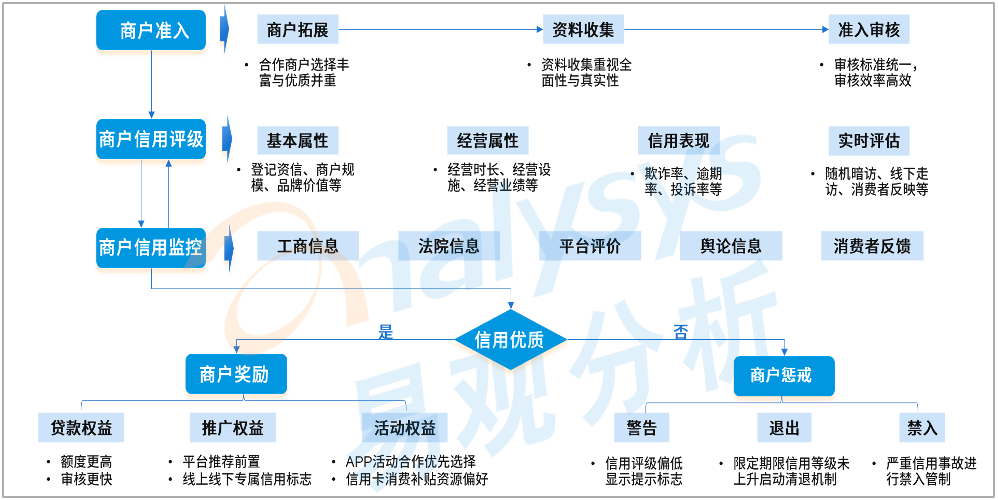

银行从商户选择、商户信用评级与监控、商户信用等级关联权益等方面升级强化合作商户信用资质与服务,促进银行信用服务生态环境升级。

商户准入方面更严格全面。银行在选择合作商户时,一是在商户拓展的选择上确保丰富度与优质并重,结合银行自身资源与本土消费者消费偏好,围绕吃穿住行娱等多样化服务选择头部商户、特色商户、口碑商户等。二是在审核资料的收集中重视信息的全面性与真实性,结合政府数据、银行数据与市场数据等,收集包括工商、信访、税务、法院判决、社保、银行贷款、监管评价等真实数据。三是依照统一的审核规范,依托智能系统,高效快捷的确定商户是否有纳入信用卡APP合作商户的资质。

商户信用评级与商户信用监控方面联动统一。银行在审核合作商户信用资质时,一是建立主要包含商户基本属性、经营属性、信用表现及实时评估等在内的信用评价体系,对合作的商户进行信用评分。二是建立动态商户信用监控系统,在信用评价体系的基础上,对商户相关的工商信息、法院信息、平台评价、舆论信息及消费者反馈等信息进行实时监控,并实时调整商户信用评级结果,保证信用卡合作商户的信用资信的统一性、可靠性与时效性,进一步完善合作商户信用管理。

在商户信用关联权益及规范方面奖惩并重。银行在与商户合作的过程中,结合商户信用评价结果,对信用优质的商户给予信用奖励,包括贷款权益更优、推广资源更优以及活动资源更优,进一步刺激合作商户对高信用评价的追求。对信用评价未达到标准线的商户,根据严重程度,分别给予显示信用评级低的风险警告、启动退出机制以及纳入黑名单,进行禁入管制等惩戒措施,不仅确保合作商户的信用资信,同时也能给予其他商户警告,从而更加重视自身信用评价。

图 1‑4 银行信用消费服务生态合作商户信用风险管理流程

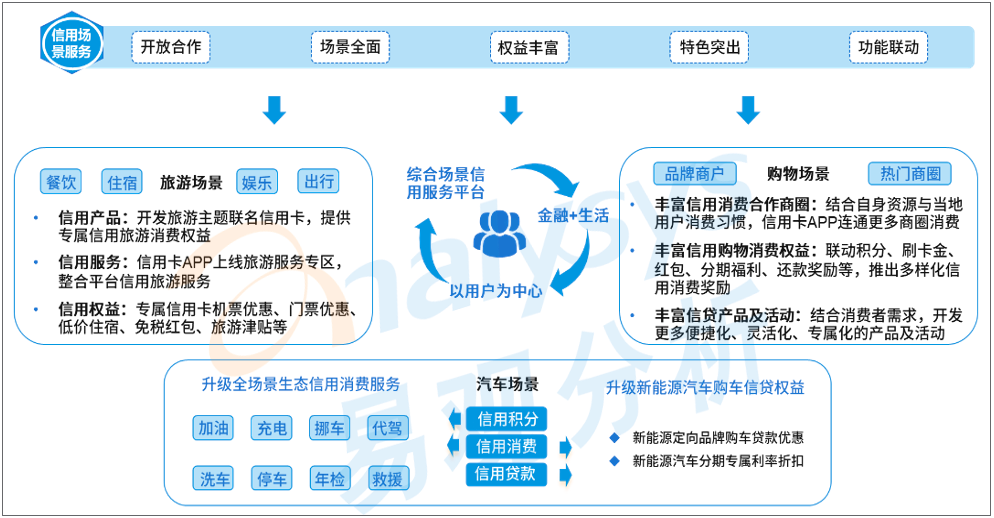

「信用卡APP以客户为中心,围绕各类信用消费场景打造“金融+生活”综合服务平台」

在旅游场景中,加强与旅游相关企业及平台合作,重视开发特色产品及特色场景功能服务。银行一方面是开发创新旅游主题联名信用卡,围绕出行、住宿、娱乐、餐饮等多个旅游消费场景提供信用消费福利。如中信银行吉祥航空等航空公司联名卡,信用消费积分可享兑换航空积分权益;交行中铁网络银联金卡,规定时间信用消费可享多倍积分奖励;工行爱旅行信用卡,信用消费可享招牌餐饮折扣、文化展馆折扣旅行消费立减以及携程、飞猪线上旅行平台会员等权益。另一方面是丰富信用卡APP旅行消费功能,升级旅游消费专区服务。如掌上生活APP非常海南活动频道,围绕热门航线、品质住宿、免税红包以及环岛自驾等旅行消费场景,提供购票优惠、低价住宿、免税红包、租车优惠等多种信用消费福利;工银e生活APP旅游出行专区,提供了抽取旅游津贴、旅游爆款推荐、周末旅游推荐、国内游及出境游等多种旅游方式优惠消费,满足用户多样化的信用出游需求。

在购物消费场景中,扩宽信用消费合作商圈,升级信用消费权益,开发专属性的消费信贷产品及权益。银行信用卡APP一是丰富合作商圈,不断扩充银行信用消费服务范围。如招行信用卡结合各地商圈资源与用户消费习惯,不断扩充掌上生活APP各区域如华南/华东等入驻商圈及商户,如上海青浦区青浦万达茂、吾悦广场、青浦绿地缤纷城、青浦宝龙广场等,面向消费者提供更多信用消费选择。二是丰富信用购物消费权益。包括信用卡指定商圈刷卡优惠、信用卡刷卡积分奖励、商圈商户信用卡消费红包奖励、信用卡用户平台购物分期优惠、信用卡还款红包奖励等,丰富且大力度的信用消费优惠吸引更多用户选择该行信用卡消费。三是结合消费者需求,开发更有针对性的信贷产品及活动。如平安银行面向白领客群推出的白领新一贷,基于用户公积金、资产状况、个人征信等生成额度,额度生效期内可循环使用,允许多笔提款; 浦发银行今年8月推出浦闪贷“月月享”活动,限量100张3%利率优惠券每周二上午10点开抢,同时该行客户还可领取一张一年或三年期浦闪贷利率7.7折优惠券。

汽车出行场景中,完善场景服务生态,并重点结合绿色金融服务升级新能源汽车相关优惠权益。一是升级全场景生态信用消费服务,如平安银行在APP平台提供加油、充电、洗车、停车等全方位的用车服务,结合主题信用卡及积分福利,丰富该行信用消费优惠权益。二是升级新能源汽车购车信贷权益,如招行掌上生活APP新能源专区,与多个新能源汽车品牌合作,面向用户定向推出新能源购车优惠、分期优惠等多种信用消费优惠方案,不仅丰富了该行信用消费权益,同时也升级了该行绿色金融服务。

图 1‑5 银行信用卡旅游、购物、汽车三大场景信用消费服务特点

易观分析认为,银行信用卡与商户深度合作升级全链路信用消费服务,一方面强化b端合作升级信用服务,另一方面升级c端功能权益促进用户活跃,多方共促信用消费生态发展完善。

信用消费生态各端逐步完善,共促信用消费服务持续提升

未来,按照商务部提出的“创新消费场景、营造消费氛围、提振消费信心”这一要求,信用消费生态各端将持续完善优化,落地更多创新信用消费服务应用。

一是促进信用监督评价体系的完善,以部分区域华南/华东为例,各地以政府为主导,一方面将依托现有监督评价体系的实际反馈,不断调整优化评价结构,使信用监督评价体系更加科学、可落地,如接入更多元的信用数据,在现有的框架下增加评分维度,调整各细项评分占比等;另一方面,将持续加强各部门之间、各区域之间、各企业之间的信息共享互通,逐步实现覆盖范围更广、标准更统一的全国性信用评分监督系统,促进区域性、全国性的信用消费生态发展。

二是促进信用产业生态体系的优化,在服务支持端,以部分区域华南/华东为例,各相关企业将依托区域政策优势、经济优势、人才优势、产业集群优势等,一方面探索更多新兴技术产业在信用消费领域运用的可能性,如应用人工智能大模型促进风控服务与征信评级的完善升级等;另一方面探索将已有应用产业可升级的方向,如围绕用户授信、信用服务、信用支付、信用分期、信用还款等信用卡APP可升级优化的功能权益等。

三是促进信用消费服务场景应用的升级,依托各区域如华南/华东等相关企业线上服务平台,以及银行信用卡APP等信用服务平台,结合区域特色与消费者需求,一方面持续扩宽信用消费生态范围,各信用服务关联企业围绕用户生活服务需求,持续探索信用消费在各类场景中的创新应用,不断扩充整体信用服务生态体系,探索如信用+社区服务、信用+医疗等场景下的信用消费服务模式。另一方面持续深挖场景信用服务,如根据实际使用反馈,不断深化“码上诚信”功能应用,打通更多信用服务;强化信用卡在各场景中的应用,探索更丰富的功能与权益体系,满足用户更多元化的信用消费需求。

总体来看,当前信用消费相关政策加速落地,释放信用红利,从市场来看,居民消费态度虽更加谨慎,但同时信用消费也能助力消费者缓解压力,也是信贷市场的发展机遇,未来,随着新技术的发展运用,政府、厂商机构、金融机构等信用消费生态服务各端加速合作共促,将立足实际持续创新信用消费应用场景,进一步加速信用消费生态升级完善。