智能原生充分激活了财富管理的平台经济特征,使银行、券商、保险公司等传统财富管理部门充分认识到建设开放财富管理生态的重要性,驱动财富管理由产品超市向产品、服务、内容的聚合平台和客户交互平台转变。

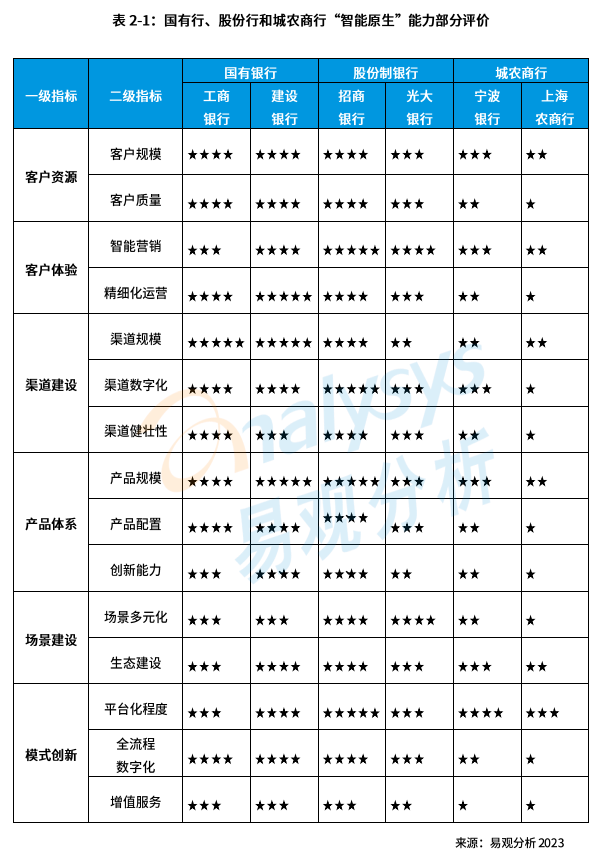

易观分析基于目前金融业财富管理业务“智能原生”能力现状、各个金融机构业务属性和AI部署情况构建了财富管理业务“智能原生”能力评价体系,并选取多家银行进行了综合评价。希望以此助力金融业财富管理实现普惠化发展、个性化服务的提升和商业模式的改变。

金融机构财富管理业务“智能原生”能力评价指标体系

银行业财富管理业务“智能原生”能力总体评价

各分项能力评价

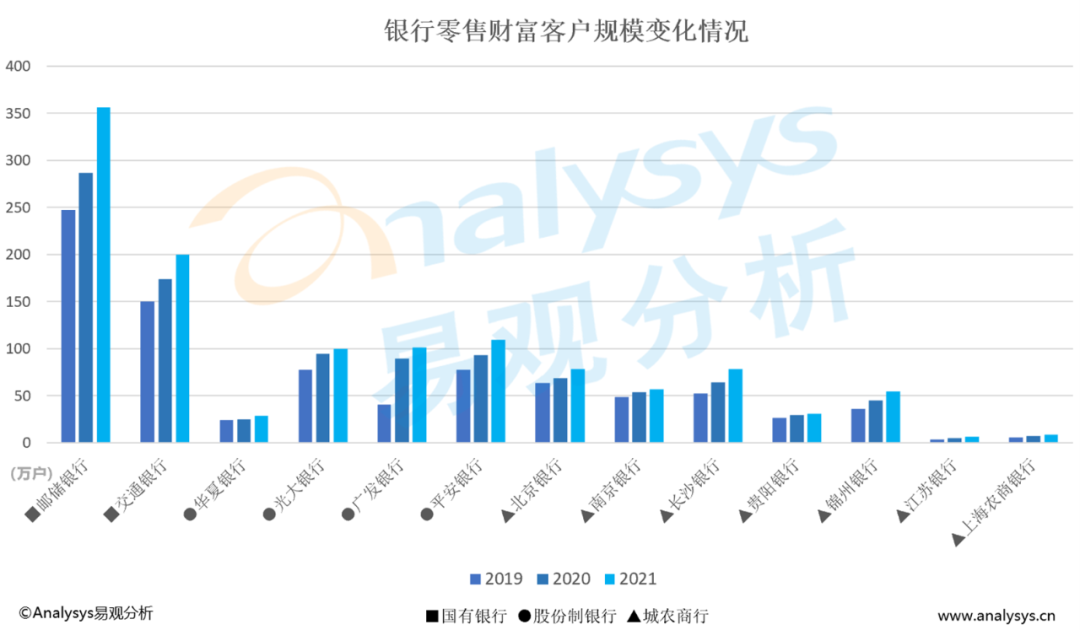

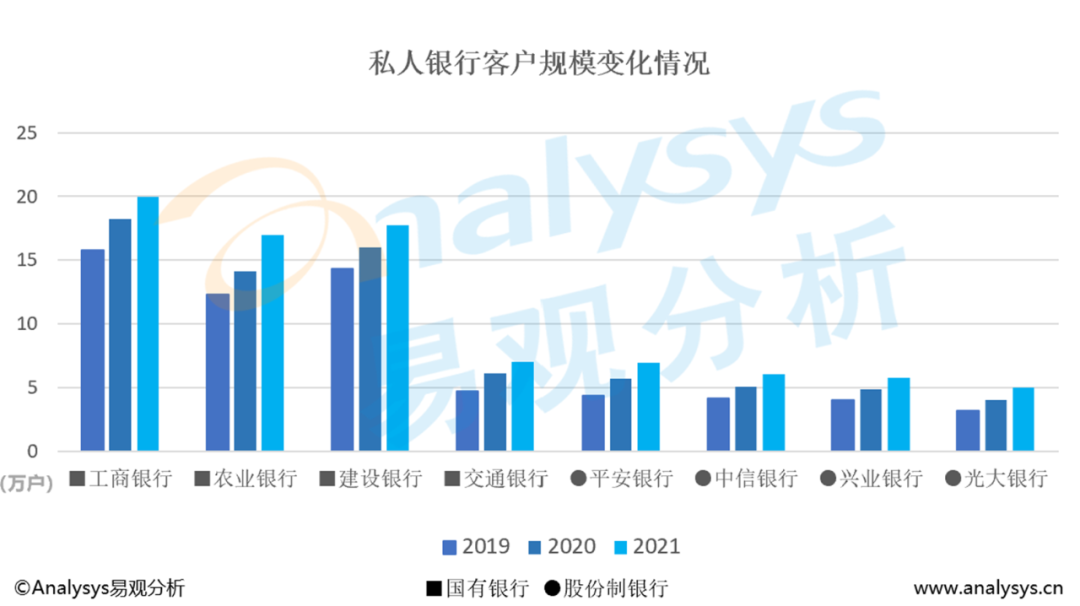

1、客户资源

各银行间呈梯队化发展趋势,而差异化产品和专业的人才团队是未来私人银行业务的关键突破点

近年来,银行纷纷把零售作为转型战略重点,加快了零售财富管理业务的发展。而国有银行在零售财富客户规模上有较强的优势。股份制银行中,光大、平安和广发也在2021年突破了100万户。

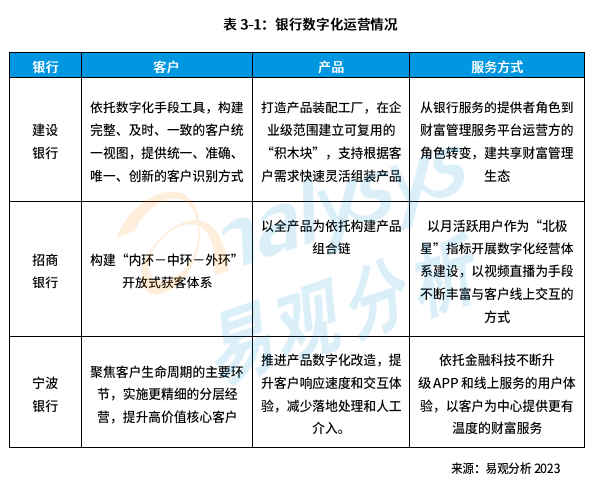

2、客户体验

银行开放式获客体系已初步搭建,但数字化运营还需精细化管理

目前,智能营销和数字化运营在商业银行中广为应用,国有行在金融科技能力上有着比较强的技术基础,在产品、客户、服务方式能力上都进行了数字化改造,致力于实现财富管理业务数字化全面赋能。

股份行也很全面的应用了数字化改造,但是相对而言,主要是在“获客”这一层面赋能的比较多,更想要通过数字化能力精准触达到客户,打造开放式获客体系。

城农商行在数字化运营这一方面,目前较国有行、城农商行来说,并没有全面的进行赋能,以宁波银行为例,主要是客户经营平台和技术平台的打造,为客户提供更有温度的财富服务。

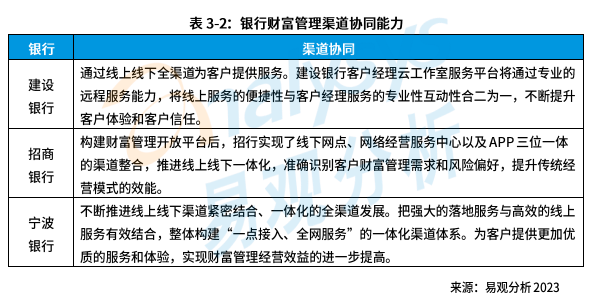

3、渠道建设

银行渠道优势显著,全渠道协同运营能力还需加强

商业银行相较于其他金融机构在财富管理领域主要具有渠道优势,部分国有银行和股份制银行线下网点数量多,线上APP月活跃用户数高于其他财富管理机构,商业银行触及客户的广度、深度相比券商机构均处于领先位置。其次是客群优势,银行可以借助完善的客户分层体系,面向高净值客户、中等收入客群、基础客群提供差异化的产品、渠道和服务,在客群的信任度、交互性,尤其是在高净值客户方面具有相对优势,但银行基于客户与渠道之间的协同效能还有提高的空间。

易观分析认为,渠道作为银行财富管理的核心组成部分,是个性化资产配置功能的关键。对于银行而言,统筹线上、线下各个渠道的关键是结合线上触客渠道的“广度”和线下深耕渠道的“专业”,实现线上线下全渠道的协同经营。而随着数字技术的深入推进和数据中台的搭建,全渠道协同经营的可操作性越来越强,对用户全旅程服务的专业化赋能也更强。

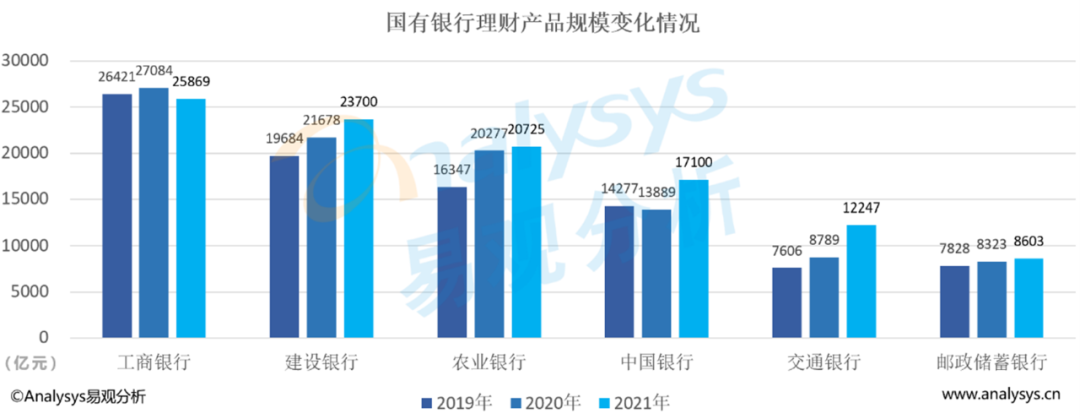

4、产品体系

资管净值化转型加速银行理财产品规模分化,但整体理财规模稳中求升

相比于国有大行,各家股份制银行的理财规模在2019年出现分化,升降特征已显现。12家股份制银行中,7家银行理财规模小幅度上升,5家银行则呈下降趋势,包括浦发银行、广发银行、华夏银行、渤海银行,都出现不同程度的下降,这与其自身转型能力相关。

易观分析认为,银行利用数字化技术增强财富管理业务的投研和资产配置能力,从而提高灵活创新产品研发能力来实现全面产品布局。银行搭建全量信息评价体系,通过分析客户风险偏好、收益预期、资金周期等特征来精细化配置产品,实现个性化服务。

5、场景建设

银行细分财富场景建设薄弱,生态建设有很大的发展空间

目前,国内财富管理正处于基金销售向投顾服务转变的阶段,投顾服务内容和策略较单一,尚未深挖投资者需求。此外,银行投顾场景有待丰富和细化,以提高客户体验和满足个性化需求。根据披露的公开信息整理,仅股份制银行中,有部分银行基于客户体验和需求构建场景生态。

光大银行的场景生态建设是其打造差异化客户体验的关键环节。光大通过健全线上内容运营体系,依托专业化理财经理人,推动财富E-SBU 个人客户生态圈建设,聚焦“魅力旅游行”“健康养老圈”“财富一站通”“私行投行+”“惠民云生活”等五大场景,构建财富管理客户体验场景生态。而招行、平安和兴业都是在私人银行的财富管理业务进行了场景建设。招商银行私人银行在个人、家庭、企业三个层面,为高价值客户提供涵盖投资、税务、法务、并购、融资、清算等方面的金融与非金融服务。

易观分析认为,财富管理生态圈的多元化场景建设和场景精细化运营是两大突破点。银行的财富开放平台大多处于尚起步阶段,需要积极引入基金、保险等合作伙伴来扩大服务圈层。同时,银行利用数字化手段加强数据挖掘,洞察客户深度需求是场景精细化运营并达成转化的关键。通过提供满足客户需求的场景搭建与解决方案开发,银行可以建立财富管理维度下的场景建设和管理。

6、模式创新

银行财富管理业务趋向平台化发展,对金融机构开放产品入驻体系,但权限不尽相同

目前,40家上市银行中,仅9家银行明确表示已经或者正在搭建财富管理开放平台,并且都开放了产品入驻体系,而其他没有搭建开放平台的银行也开放了部分产品入驻。

易观分析选取了5家典型银行,总结了银行开放平台公募基金的入驻数量和对其开放的运营权限。其中,交通银行是国有行中公募基金公司入驻最多的,达到19家。而股份制银行中,招商银行产品体系最为开放,有25家基金入驻。

易观分析认为,智能原生对财富管理业务的模式创新主要是通过开放式财富管理平台来承接,平台作为客户的接入口,应该提高开放权限来提升对客的服务和交互能力,打造能提供差异化客户体验的客户端App。此外,增值服务也是模式创新的一部分,成熟市场的财富机构主要是靠提供资产配置建议来收取服务费用,费用通常是客户资产的1%左右。因此,银行需要强化智能投教、智能投顾、智能投研的专业性,来推动商业模式的多元化发展。

结语

金融业财富管理领域的 “智能原生”新范式是人工智能技术渗透到整个业务链的表现,既体现在财富管理前中后台全流程的金融科技运用,也体现不同财富管理场景和业务的智能化渗透,让整个业务流程的决策方式发生本质变化。

由于智能原生对财富管理业务流程的改造大幅降低了批量服务和持续服务的成本,财富管理服务的价格显著下降,显著改善财富管理服务的成本收益。其次,智能原生对业务流程的改造使得银行可以借助数字化运营工具,来场景化、智能化补充客户综合信息。

而智能原生对财富管理最大的价值在于商业模式的改变,助力金融业财富管理领域的主要收入从经纪或代销佣金的模式逐步往基于客户资产的服务收费模式转变,以此来实现商业模式的多元化发展。