一、手机银行季度活跃用户规模:四季度受疫情影响有所下降,预计将逐步回升

2022年第4季度,手机银行服务应用行业活跃用户规模为6.91亿人,环比下降1.34%,主要受新冠疫情封控及感染率快速上升影响,居民金融需求萎缩,导致手机银行活跃用户有所下降。随着疫情全面放开,个人金融服务、生活服务需求将显著复苏;同时,手机银行加大覆盖各类客群,既面向全量客群提供服务,又着重提升老年人、新市民、农民等普惠群体的覆盖广度,挖掘普惠金融市场流量,手机银行作为零售金融服务主渠道,未来活跃用户规模将逐步回升。

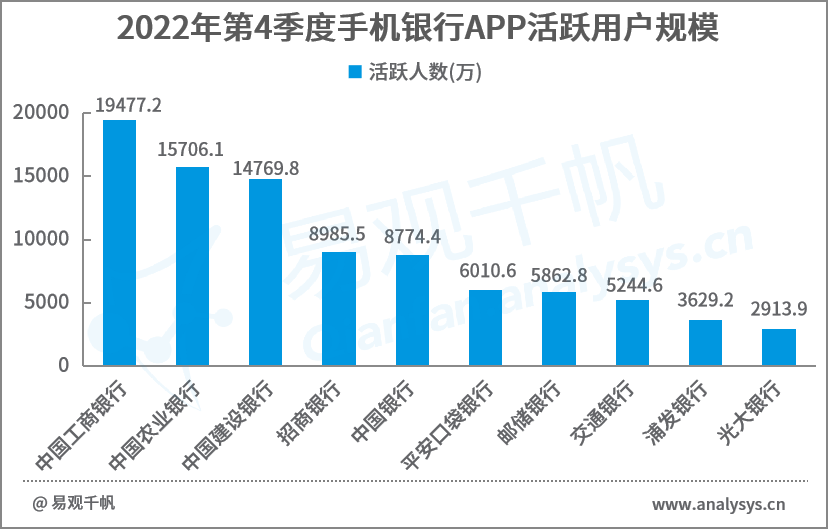

从具体APP活跃用户规模来看,2022年第4季度,中国工商银行APP、中国农业银行APP、中国建设银行APP活跃用户规模继续位列前三,分别为1.95亿人、1.57亿人、1.48亿人。

图 1-1 2022年第4季度手机银行APP活跃用户规模

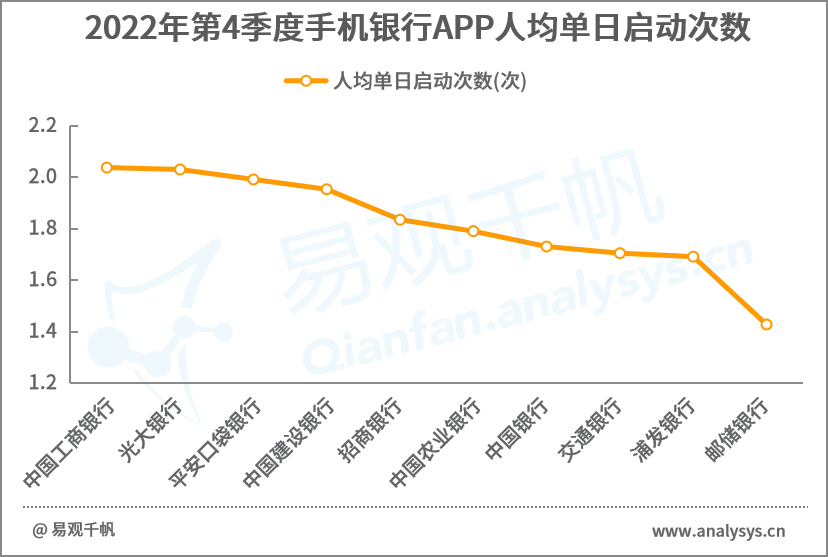

从APP粘性指标来看,2022年第4季度,手机银行大力推广个人养老金业务,上线了个人养老金开户、缴存等活动,助力用户使用频次提升。例如,中国工商银行APP人均单日启动次数为2.04次,高于上季度的1.97次。

图 1-2 2022年第4季度手机银行APP人均单日启动次数

各行手机银行普遍重视优化用户体验,助力人均单日启动次数等粘性指标提升。易观分析发现,整体来看,用户对手机银行APP视觉、界面布局、导航分类、界面操作等方面的体验整体满意度尚可,对APP语音搜索、智能客服、个性化内容展示等满意度偏低,APP的智能服务效能仍有较大提升空间。

二、手机银行季度市场热点:APP新版本客群专属服务、财富管理为关键词

2022年第4季度,据不完全统计,共有14家手机银行进行了大版本更新,包括6家国有大行、5家股份制银行、3家城市商业银行。

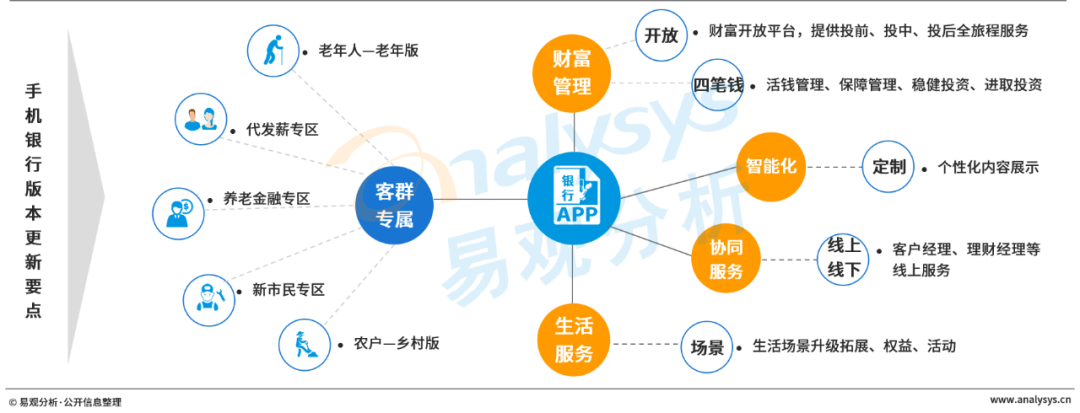

图 2-1 2022年第4季度14家APP更新情况

新版本主要围绕客群、财富管理、智能化等方面进行升级。一是面向老年人、代发薪客户、新市民、农户等推出专版或专区;二是财富开放平台、资产配置四笔钱等模式扩容;三是手机银行日益重视个性化内容展示及产品推荐。

图2-2 2022年第4季度手机银行APP版本更新要点总结

1、客群专属服务,加强普惠人群服务体验

APP经营时代,银行服务长尾客户效益明显提升。手机银行既为高端客户、代发薪客户提供差异化服务体验,也加大在老年人、新市民、农户等普惠人群方面布局。

工行手机银行8.0再次强化“客群专属”理念;面向长辈客群,推出幸福生活版2.0,完成常用功能服务适老化与无障碍改造,推出亲情托管账户、专属存款等专属产品服务;面向Z世代,推出青春版,强调绿色低碳、科技特色;面向新市民,打造新市民专区,提供专属银行卡、工银薪管家、充值缴费、e抵快贷、社保医疗等一揽子服务。

中行手机银行8.0面向新市民、农户、养老、代发薪、少数民族等客群,打造专属服务体验。新市民服务专区提供工资查询、缴费、贷款、保险等服务;美好乡村版提供涉农贷款、专属理财、乡村公益等特色服务;个人养老金服务专区提供资金账户开立及合格金融产品购买;“薪酬管家”专区,聚合专属理财、贷款产品、特色活动及权益;关注少数民族客户金融服务需求,账户查询、转账汇款等常用功能提供维语展示。

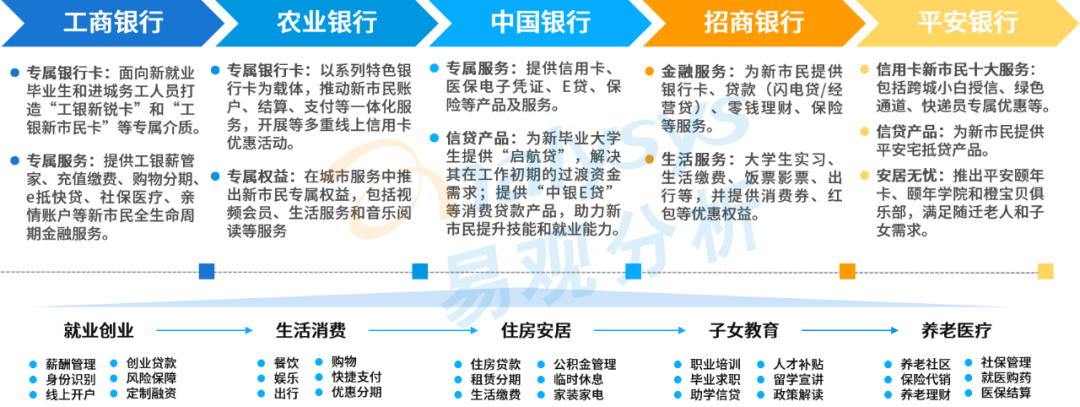

以新市民客群为例,为应对新市民群体不断升级的金融需求和数字化认知、服务趋势,商业银行聚焦新市民群体全生命周期,提供一揽子金融服务。部分手机银行打造新市民服务专区,提供涵盖就业创业、生活消费、住房安居、子女教育、养老医疗等新市民服务体系。

图2-3 手机银行新市民专区提供服务

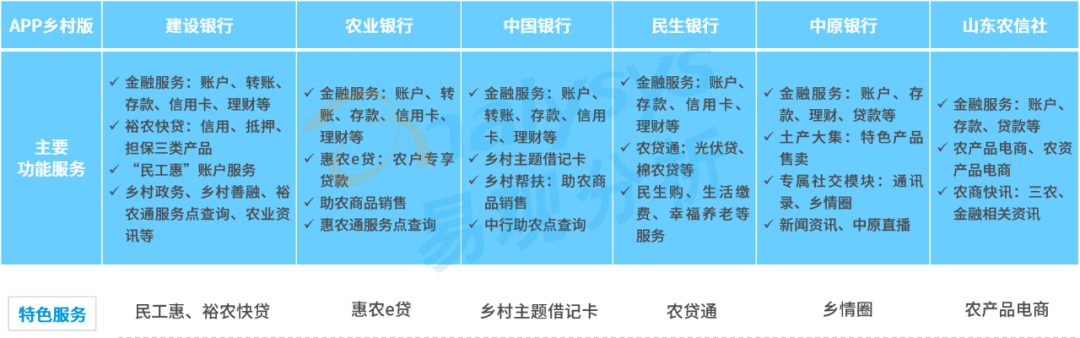

以农村客群为例,为提升乡村金融服务能力,助力乡村振兴战略,部分手机银行上线了乡村版,提供账户、转账、存款、信用卡、投资理财等常用金融服务,以及助农商品销售、生活缴费等生活服务。特色产品为针对农户推出的专属贷款及银行卡,如建行裕农快贷、农行惠农e贷、民生银行农贷通、中行乡村主题借记卡、中原银行乡情圈等。

图2-4 手机银行乡村版提供服务

2、财富开放平台扩容,强调资产配置“四笔钱”

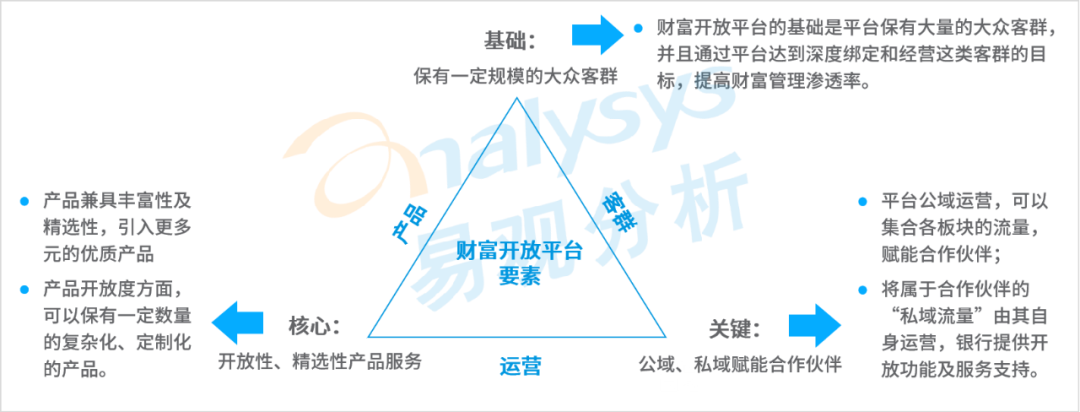

行业、市场、产品、用户等多层面驱动财富管理走向开放化。行业层面,手机银行逐渐步入开放生态阶段,借助生态方专业能力提升竞争力;市场层面,资管市场规范化发展,各金融机构在资管产品设计、投研能力、投教、运营能力上具有差异性,财富开放平台可以协调机构间能力差异性;产品层面,资管产品结构中基金占比逐渐提升,财富开放平台更能提供适应大众化专业财富管理服务;用户需求层面,用户期望获得“投前、投中、投后”的全旅程财富管理服务。

2022年第4季度,财富开放平台继续扩容,工商银行、光大银行、广发银行手机银行新上线财富开放平台,合作机构包括基金公司、理财子公司、保险公司等。目前,共有12家手机银行上线了财富开放平台,整体处于初步发展阶段。

财富开放平台主要聚焦大众客群,达到深度客户经营及提高财富管理渗透率的目的;产品呈现“多元精选”特征,提供兼具开放性、精选性的产品服务;平台对合作伙伴公域、私域运营能力的赋能是关键要素。

图2-5 手机银行财富开放平台要素

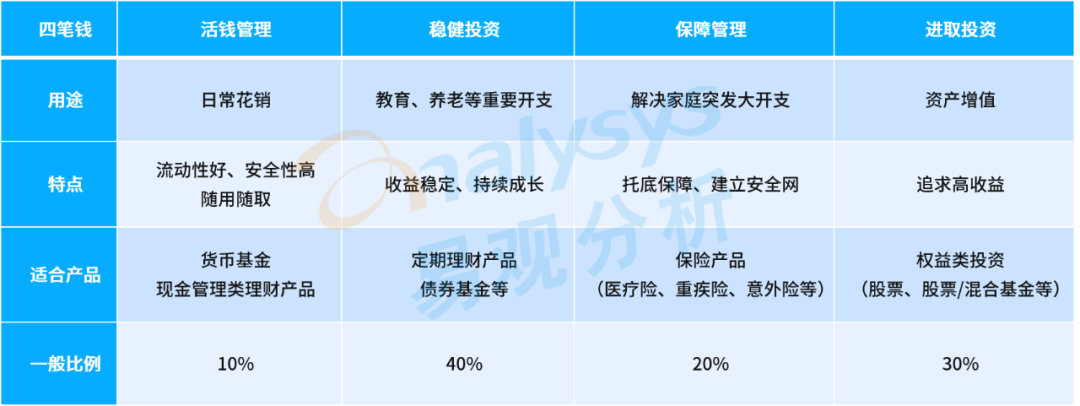

同时,建设银行手机银行、招商银行APP强化“四笔钱”理念,强调根据用户收支水平、财务状况、风险偏好、收益目标等,对活钱管理、稳健投资、保障管理、进取投资四类资产进行合理配置建议。如招商银行APP11.0对四笔钱资产配置服务体系优化升级,引入客户风险偏好因子及市场研判,通过模型算法和专家规则,给客户明确的指引。

图2-6 财富管理“四笔钱”理念

可见,手机银行日益重视提高财富管理服务能力,推动财富管理从“以银行为中心的产品销售”到“以客户为中心的资产配置”跃迁,从“产品开放”向“运营开放”阶段发展,这也体现了了财富管理业务在零售银行发展中的重要作用。

3、提升智能化内容展示及产品推荐能力

手机银行承载了零售银行业务丰富的产品和服务,以及海量的金融功能。但银行端仍然存在如何将产品服务精准展示给用户的难题,用户端也存在如何快速找到所需服务的痛点。因此,第4季度部分手机银行积极实践,着力解决这一痛点。如工商银行手机银行8.0推出“发现”页签,依托客户画像、行为偏好等维度的大数据洞察,发现客户潜在需求及个性化需求,精准展现专属于每一位客户的产品、功能、场景、活动与信息,实现“千人千面”与个性定制。建设银行手机银行6.0在“二楼”打造了包含财富、信用卡、生活、账户、明细、转账、个人养老金等高频服务的“全新空间”,实现一键直达所需。

易观分析认为,手机银行智能化水平日益提升,围绕用户端的智能个性化展示及产品推荐成为手机银行重要布局方向,也是智能化的难点及关键点。建议商业银行基于客户画像及需求分析,提供适配的个性化产品服务推荐,并且注重APP第一界面对用户的影响,可设置多个推荐模块。