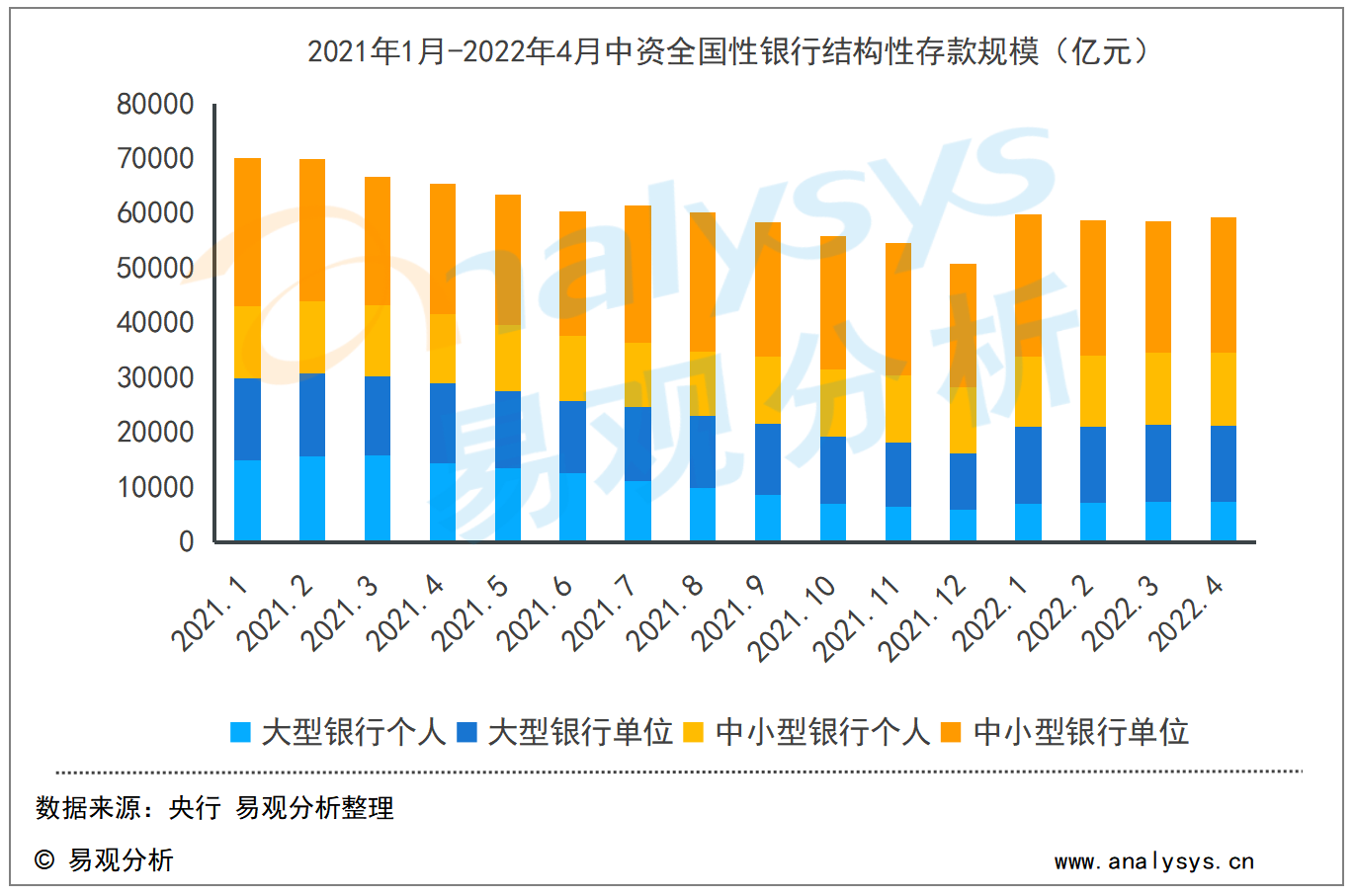

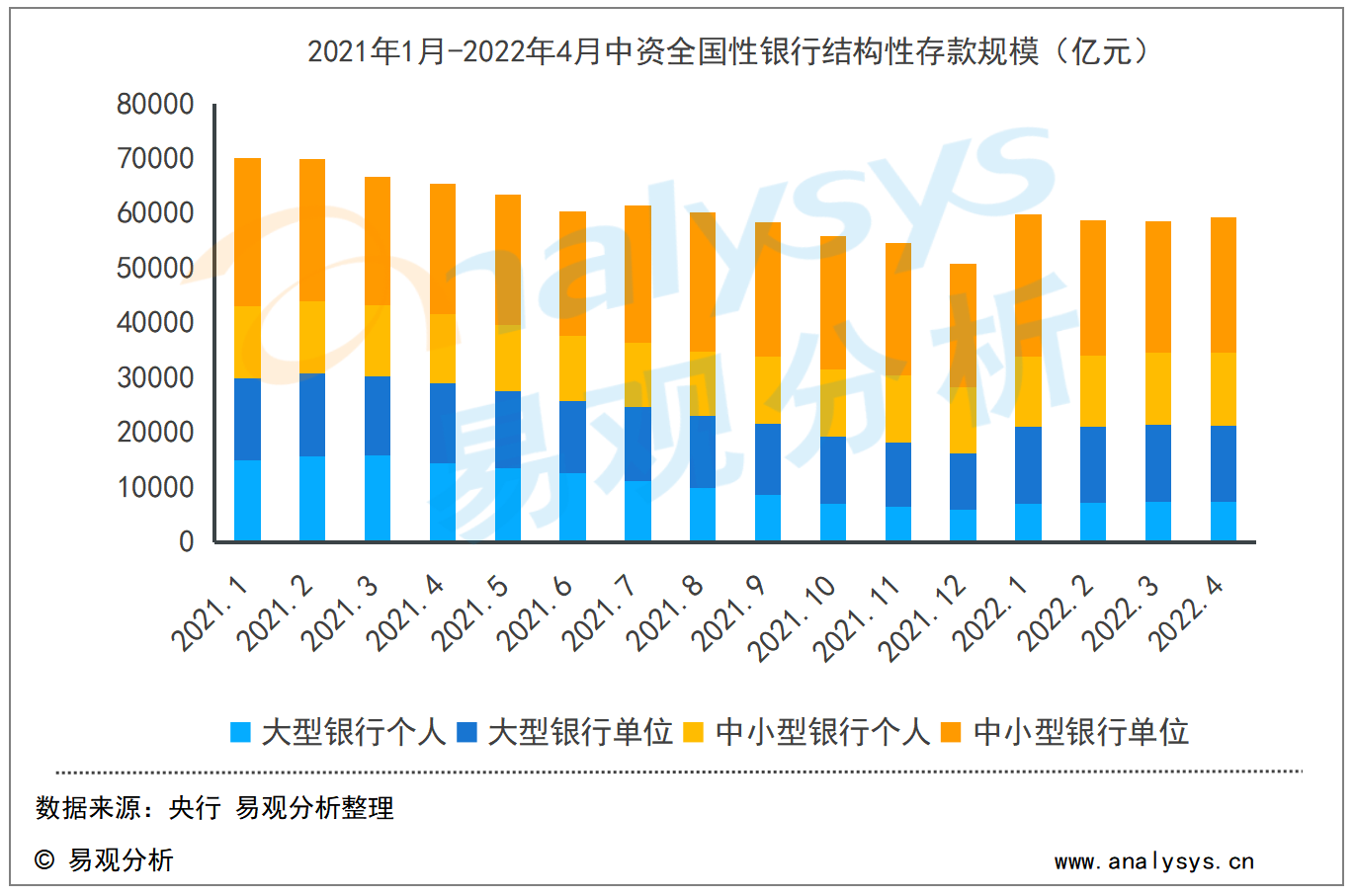

根据央行公布的数据显示,截至2022年4月末,中资全国性银行结构性存款余额为59249.76亿元,环比增长1.27%,同比下降9.58%。

自2021年以来,结构性存款的整体规模呈现出持续下降的趋势,其中影响最为强烈的是监管因素。此前,金融监管部门强化了存款成本相关的管理,大力整顿结构性存款、互联网存款等具有高息特征的产品,在2021年6月优化了存款利率自律上限的形成方式。这使得结构性存款规模短期内遭遇较大冲击,在年底时逐渐降至低位,随后伴随着市场的逐步适应与监管环境的趋稳,在2022年1-4月产生了部分反弹。

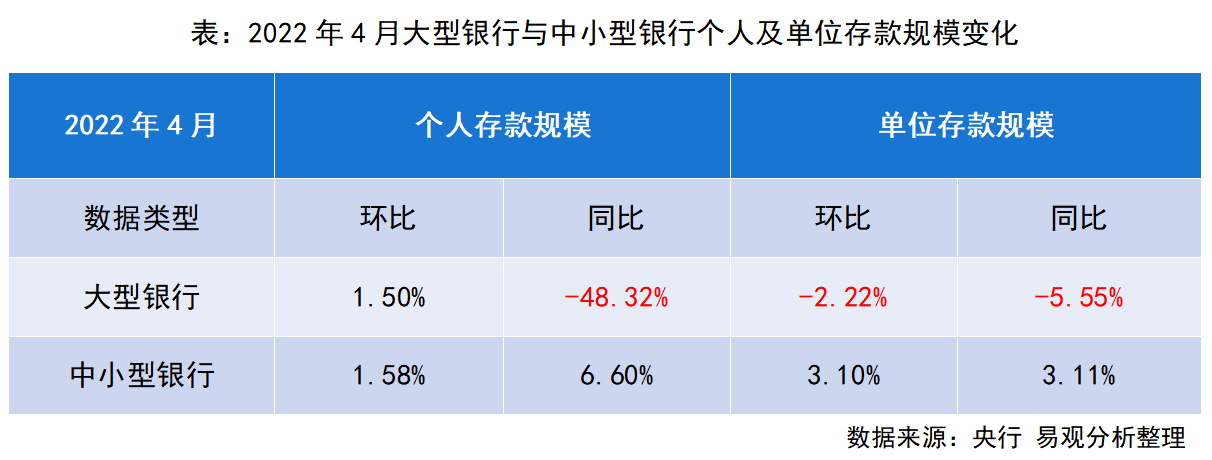

按照购买主体进行划分,结构性存款的持有者既包括个人,也包括单位(公司)。从此前的压降情况来看,国有银行个人结构性存款规模压降力度较大。此外,中小型银行单位结构性存款规模占比依然最高,4月份占总规模的比例为64.11%。

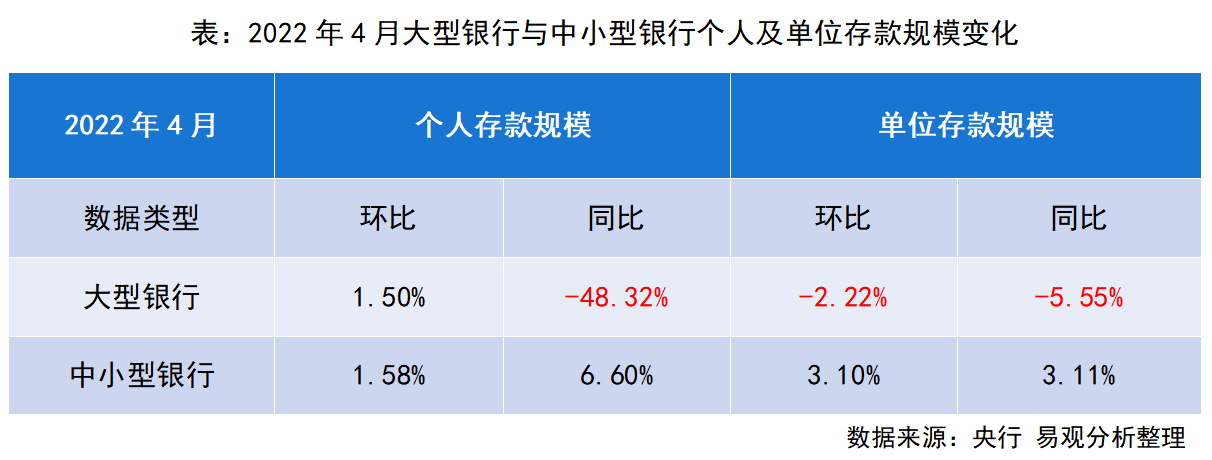

具体来看,大型银行个人存款规模环比增长1.50%,同比下降48.32%,大型银行单位结构性存款规模环比下降2.22%,同比下降5.55%。中小型银行个人结构性存款规模环比增长1.58%,同比增长6.60%,中小型银行单位结构性存款规模环比增长3.10%,同比增长3.11%。大型银行结构性存款规模降幅要大于中小型银行,尤其是大型银行个人结构性存款规模下降较快,4月同比下降达到了48.32%。

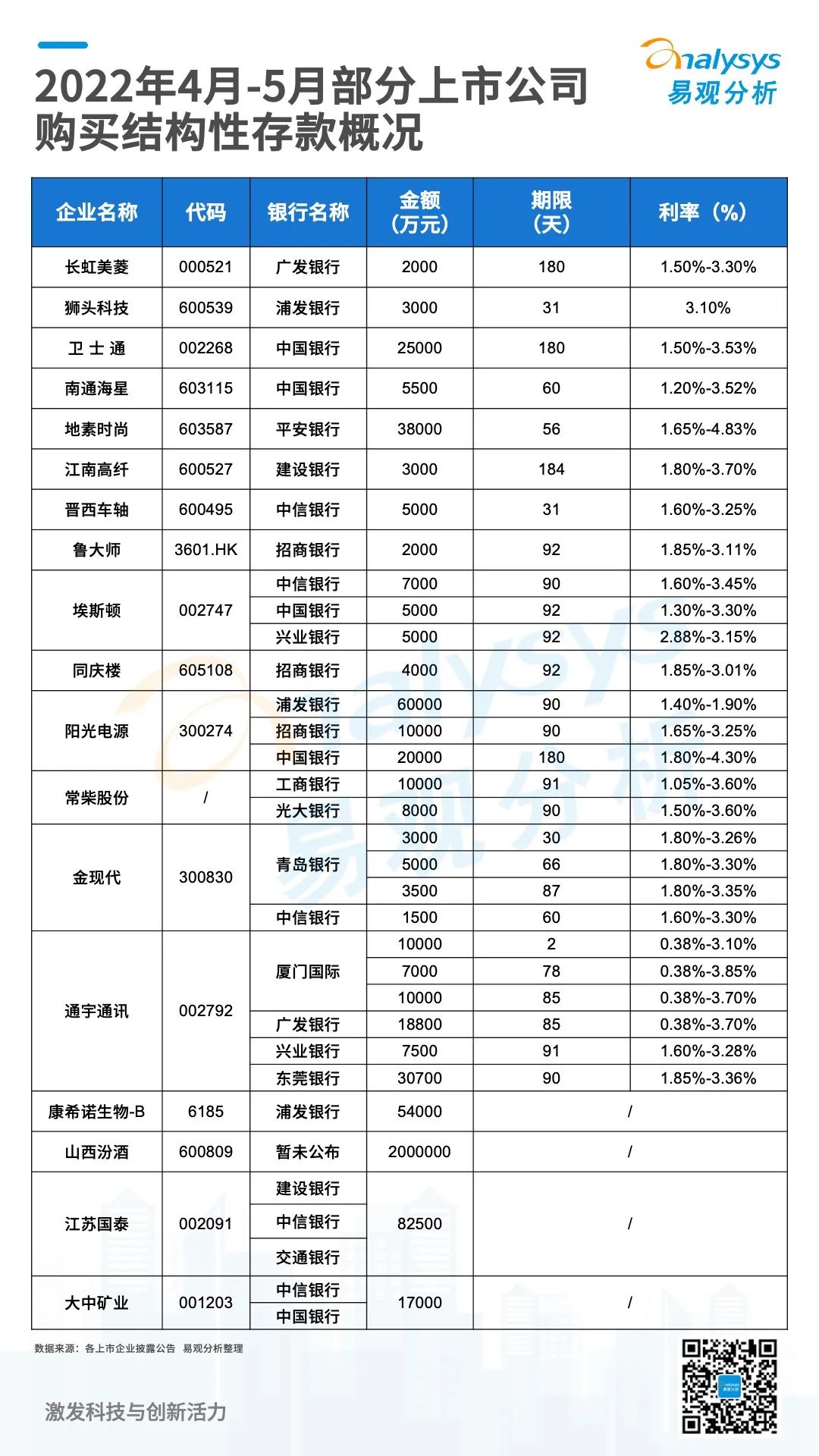

在结构性存款的规模和收益的双行下降的趋势下,上市公司理财对结构性存款产品的热情不减。据不完全统计2022开年以来,约500余家上市公司积极购买理财产品,其中400多家购买了结构性存款,同时就结构性存款产品而言上市公司更偏向于平均期限更短、利率更高的中小型银行。 结构性存款,顾名思义,是在存款的基础上增加了“结构”。因此,从本质来看,其仍然为存款产品;而从挂钩的“结构”来看,其能够嵌入各类金融衍生产品,可以挂钩利率价格、汇率价格、商品价格、指数波动以及实体信用等,使得存款人在担负风险的同时获得一定程度的收益。

易观分析认为,上市公司之所以青睐结构性存款,主要具有以下原因:一是保本性质。结构性存款的本质是存款,然后将收益拿去做投资。大多数的结构性存款拥有固定的利率区间,可以保证最低收益。此前,上市公司青睐的投资方式除了银行理财,还包括公募基金、私募基金、信托、券商集合计划等,在近期证券市场剧烈波动,甚至有部分上市公司因投资亏损严重影响报表的大环境下,上市公司的投资风格逐渐保守,“稳”字当头的趋向日益凸显。二是收益尚可。从银行理财内部产品类型来看,除了结构性存款以外,“存款家族”还覆盖了定期存款、通知存款等类型,相较于其他循规蹈矩的存款类产品,“结构”的设计类型更加丰富,同时为产品的盈利拓展了更多可能空间,因此在收益方面更具优势。三是合规性较好。曾经的结构性存款市场乱象丛生、存在诸多问题,例如产品运作管理规范性缺乏、向客户实施诱导销售,甚至还有部分银行利用设置“假结构”的手段,实质从事高息揽储,扰乱了金融行业秩序。近年来,经过监管的一系列规范整顿,结构性存款市场已有大幅好转,在合规性、真实性方面明显改善。受疫情反弹等大环境影响,叠加金融让利实体经济等因素,目前贷款利率正持续处于下降的通道中。今年以来,多家银行纷纷下调存款利率,一方面旨在顺应政策导向之下的大趋势,使其能够保持合理利差,一方面也有助于稳定其存款成本、优化存款期限结构,通过负债端业务的调整,从而进一步将影响传导至资产端。易观分析认为,在短期内利率下行的背景之下,结构性存款收益微降的趋势或将延续,但这种趋势短时间仍难以撼动上市公司对结构性存款的偏好。该趋势下,上市公司更倾向于选择平均期限更短、利率更高的中小型银行,以尽量抵消大环境下的利率损失。未来,伴随着银行持续投入开发新型结构性存款如“双碳”类相关产品等,预计结构性存款对上市公司的吸引力仍将持续。