近年来,养老及老龄化等都是大众广泛关注的热点话题。

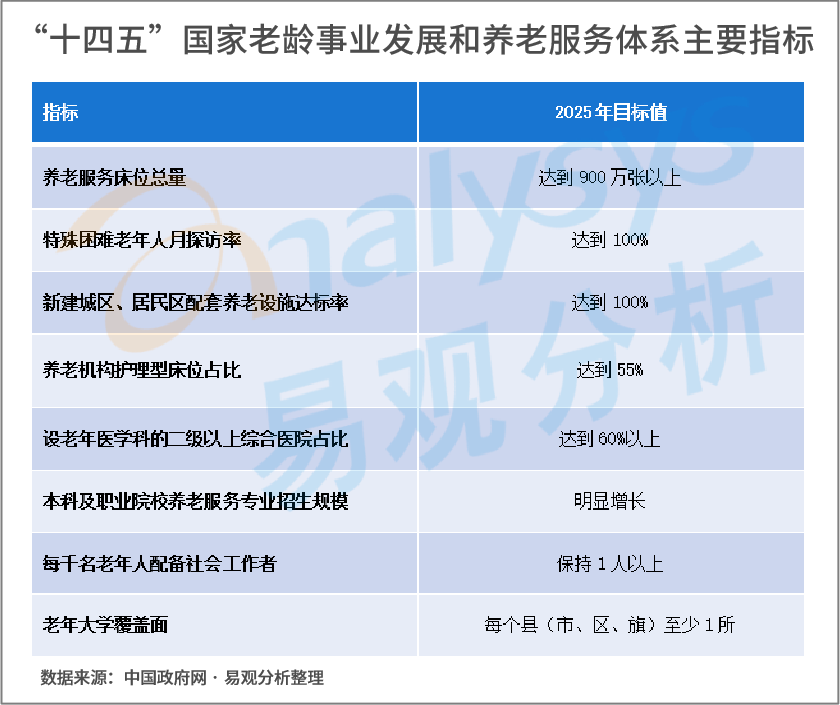

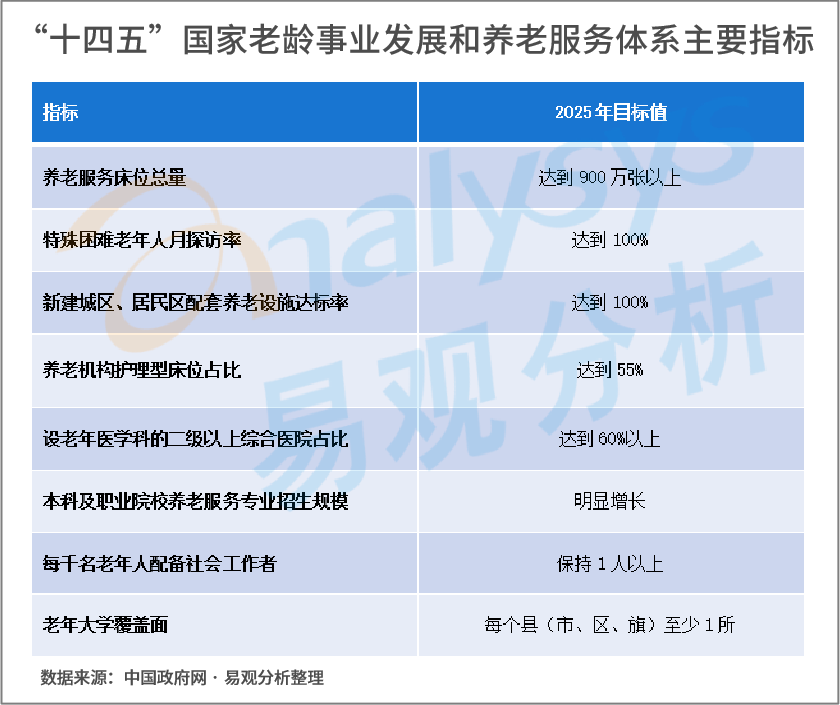

2021年初,国务院公开发布《“十四五”国家老龄事业发展和养老服务体系规划》,对养老产业发展提出了明确的目标。易观分析认为,养老金融的支撑对实现国家养老事业目标及提高养老服务水平有着重要的意义。从老龄化群体金融服务方面来看,一方面,养老金融支撑能够刺激老龄化人群在教育培训、文化旅游、健身休闲方面的消费需求,从而带动相关产业发展;另一方面,通过APP等数字化手段链接养老服务渠道,能够拓宽老龄化人群对养老产业的认识范围,提高其对适老化消费的接受度。22年4月,国务院办公厅发布《关于推动个人养老金发展的意见》,规定个人养老金实行个人账户制度,缴费完全由参加人个人承担,实行完全积累;每年缴纳个人养老金的上限为12000元等。易观分析认为,我国养老金体系长期以第一支柱即国家统筹的基本养老保险为主,商业养老金和个人养老金相对孱弱,但伴随人口老龄化加剧和养老保险全面纳入社保,高赡养率和高缴费率必然对应高给付替代率,将使养老保险基金出现缺口。因此,本轮《意见》的出台,进一步补全了养老服务层次和体系,对缓解养老金缺口、促进养老行业长期健康稳定发展具有重要意义。5月,银保监会下发《关于规范和促进商业养老金融业务发展的通知》,鼓励商业养老资金投资符合国家战略和产业政策的领域为资本市场和科技创新提供支持。易观分析认为,银保监会在此次《通知》中规范了养老金融产品在期限、流动性、适当性方面的要求,并明确鼓励银行保险机构开展商业养老理财、养老储蓄与养老金等业务。政策的落实将进一步促进养老金融产品标准化,提高养老金融保障能力及服务质效。此外,养老理财试点范围再扩大,普惠养老、养老储蓄等各项试点工作也将陆续开展。继2019年9月的“四地四机构”之后,银保监会进一步扩容养老理财试点。据《关于扩大养老理财产品试点范围的通知》,自2022年3月1日起,养老理财产品试点地区扩大至北京、沈阳、长春、上海、武汉、广州、重庆、成都、青岛、深圳十地。养老理财产品试点机构扩大至工银理财、建信理财、交银理财、中银理财、农银理财、中邮理财、光大理财、招银理财、兴银理财和信银理财十家理财公司。4月底,央行、发改委开展普惠养老专项再贷款试点,试点地区为浙江、江苏、河南、河北、江西五个省份,试点金融机构为国家开发银行、进出口银行、工商银行、农业银行、中国银行、建设银行、交通银行共 7 家全国性大型银行。5月中旬,银保监会相关负责人在新闻通气会上表示,养老储蓄试点正在加快研究当中,工、农、中、建四大银行有望率先开展这项创新业务试点。随着老龄人口的增多等宏观背景,加之国家养老保障的优化,易观分析认为,老龄化群体的消费潜力将被激发。消费需求的提振也将带动老年人对金融产品的需求。

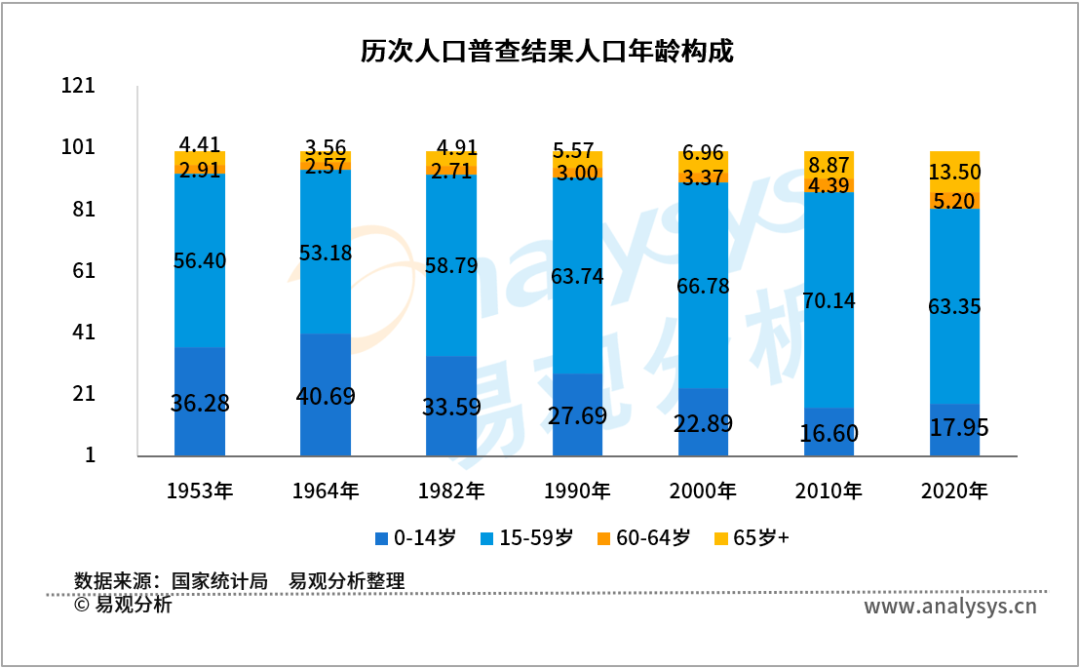

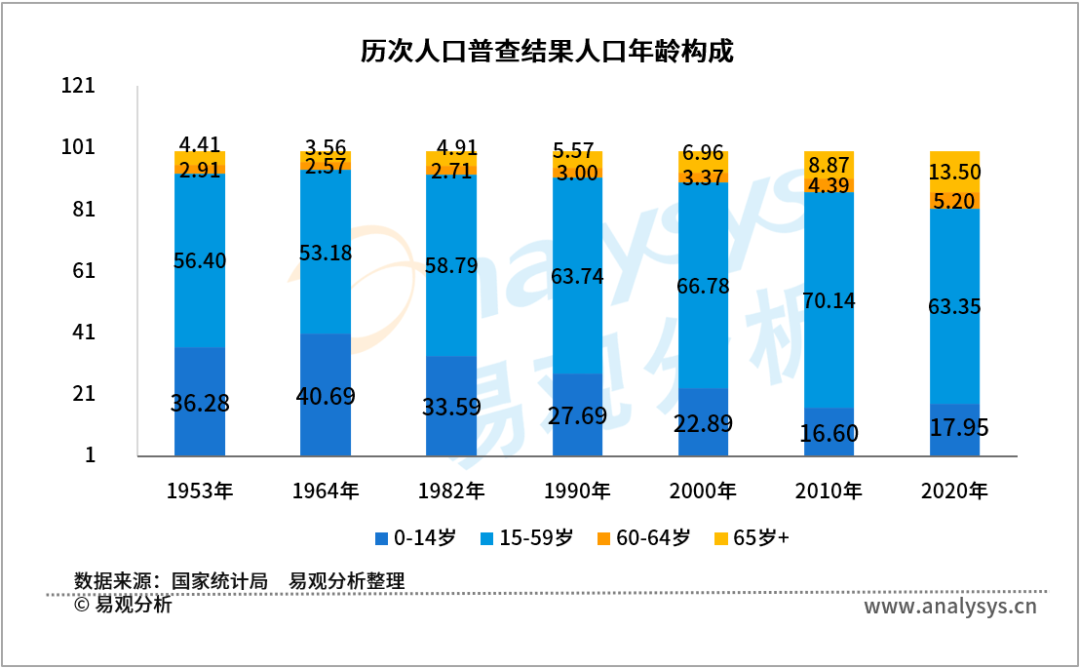

政策推动下,养老相关业务当前已成为部分金融机构的布局方向。多家银行正积极申请的方向上述养老储蓄试点、个人养老金账户试点等。结合个人养老金账户设计等方向,为客户提供综合化的养老金融服务成为银行养老金融服务升级的方向之一。银行理财子公司、保险公司等也在积极布局养老理财、养老保险等产品。据中国理财网披露的信息,当前养老理财产品共20只,其中16只在2022年发行。金融机构加速入局的养老金融,市场有多大?又将迎来哪些新风口?据七普数据,年龄在60岁及以上的人口达2.64亿人,占比18.7%;其中,65岁及以上人口超过1.90亿人,占比13.50%。结合历次人口普查结果的人口年龄构成来看,60岁及以上、65岁及以上的人口占比不断提升,人口老龄化趋势明显。易观分析认为,在未来5年内,我国老年人口将出现大幅增长,老龄化或迎高峰。根据2019年人口抽调结果,45-54岁之间的人口具备最高的规模,2022年起,这部分人口将逐渐步入60岁,叠加居民年龄普遍长寿化,我国即将迎来老龄化急速增长阶段。未来5年内,以“60后”为代表低龄老年人群体或将新增1亿人以上。而随着收入的提高、互联网渗透率的提高,老年人线上消费市场也在不断拓宽。低龄老人在消费观念、数字应用、金融意识方面都更能紧随时代,主动追求“年轻态”的消费及生活体验;同时,大部分已经退休的低龄老人都积累了相当规模的固定资产、存款等财富,叠加退休金、养老金、兼职打工等持续性的收入,拥有较大的金融服务拓展空间。从这个层面来看,主动追求“年轻态”,使得低龄老人群体与年轻群体具备相近的人群特征。易观分析认为,未来“年轻态”养老消费金融是“新风口”,金融机构发力“年轻态”养老消费金融也正当时。作为养老消费金融重要载体,银行信用卡APP应紧抓互联网“银发经济”特点及“年轻态”低龄老人结构改变的机遇,以数字化渠道向低龄老人群体加大普及力度,并将专属服务、盗刷保障、养老金关联代发、金融反诈课堂等汇集到APP,形成养老金融服务统一平台,更好服务老年群体同时,也能够紧抓养老消费金融机遇。