信用卡APP数字化洞察系列---

深耕场景服务及运营一体化,信用卡APP数字化竞争力提升

根据易观千帆监测显示,中国移动互联网月度活跃数字用户规模已超10亿人,用户在视频娱乐、资讯、教育、餐饮等生活场景的渗透日益提升。银行作为数字金融服务的主要提供方,尤其支持消费的信用卡应用,将生活场景作为银行构建与用户金融服务连接的核心触点显得尤为必要。为持续加强APP与信用卡业务、用户及商户的连接,打造信用卡APP场景服务生态成为发展趋势。

随着场景生态形式的扩展,易观分析认为,场景数字化营销及运营能力成为银行APP场景比拼的关键,也是痛点及难点,需要通过数字化运营激励用户与场景产生高频交互,提升场景使用率,建立用户与场景的连接闭环,最终方能实现场景获客、活客、粘客的目的。

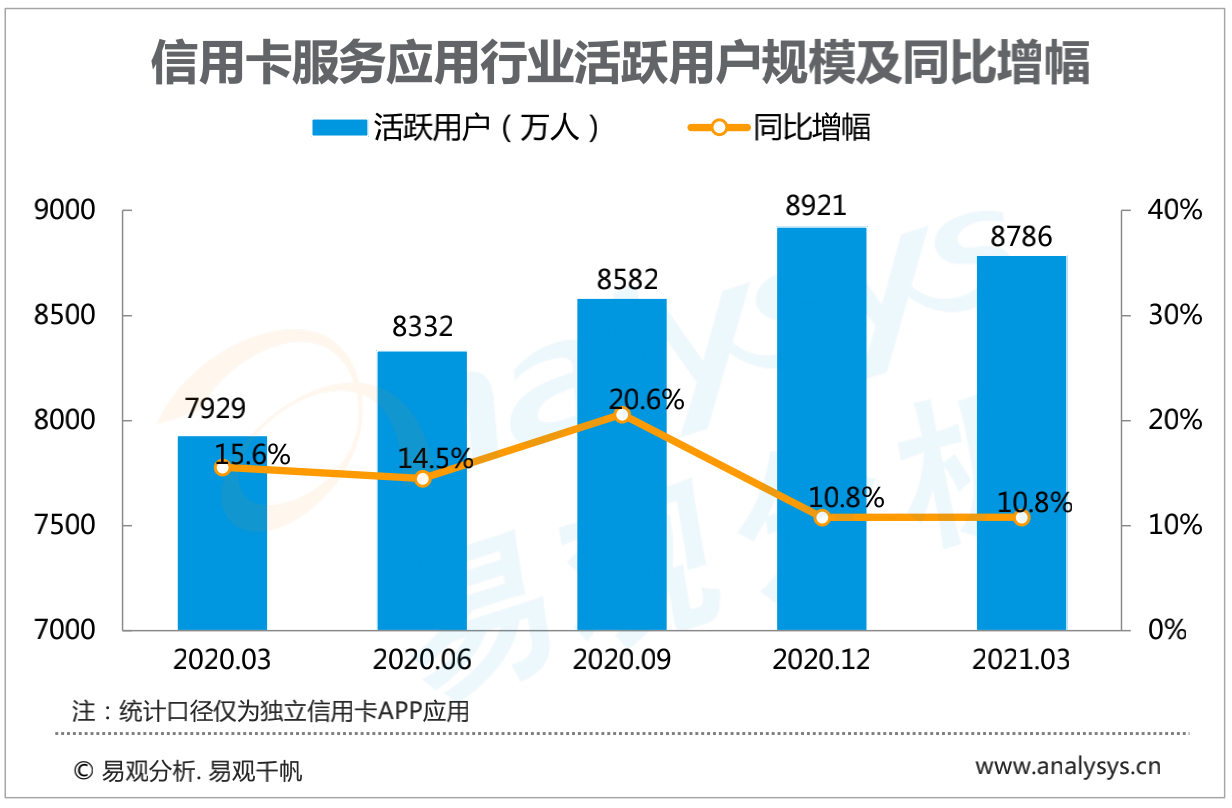

一、信用卡APP数字用户规模持续增长,对平台服务能力有了更高要求

银行信用卡APP作为集生活、消费及金融服务于一体的场景化服务平台,围绕场景、产品及活动等数字化运营体系建设,对推动行业数字用户增长起到了积极作用。总结来看,主要有如下驱动因素:

l 提升数字化获客能力:银行信用卡APP通过优选办卡界面及活动、优化在线办卡流程、平台开放等方式提升APP数字化获客能力。

l 推动场景获客、活客:银行信用卡APP普遍搭建了多维场景生态,加大拓展餐饮、外卖、出行、旅游、娱乐、内容社区、便民政务等场景,并通过场景营销权益激励用户使用,引流、促活。

l 强化产品迭代及活动运营:强化信用卡APP版本迭代,提升APP用户体验、功能优化、产品创新能力。活动方面围绕新客户、活跃期客户、信用卡分期客户;以及各生活场景、信用卡分期、还款等推出常态化营销活动。

易观分析认为,当用户量持续增长,用户对信用卡APP所承载的场景、功能服务方面的便捷性、全面性与稳定性等产生更高要求。银行信用卡APP以场景运营为核心进行产品升级,一方面可以满足当下用户需求,另一方面,也是对下一阶段扩张的主动筹备。

因此,各行信用卡APP定期进行版本升级,提升APP服务能力,浦大喜奔APP近期也上线了7.0版本。

从银行APP场景构建模式上看,主要有两种方式,一是小程序或H5形式引入模式,银行无需投入大量的时间和资源,难点在于引入合适的合作场景,部分银行同时放开总行及分行权限接入外部小程序,有效利用所处区域资源,进行本地化布局;二是自建模式,银行自建平台、自营商户、自营用户,打造基于流量经营的核心场景,增强品牌效应及竞争力,如掌上生活APP饭票场景等。

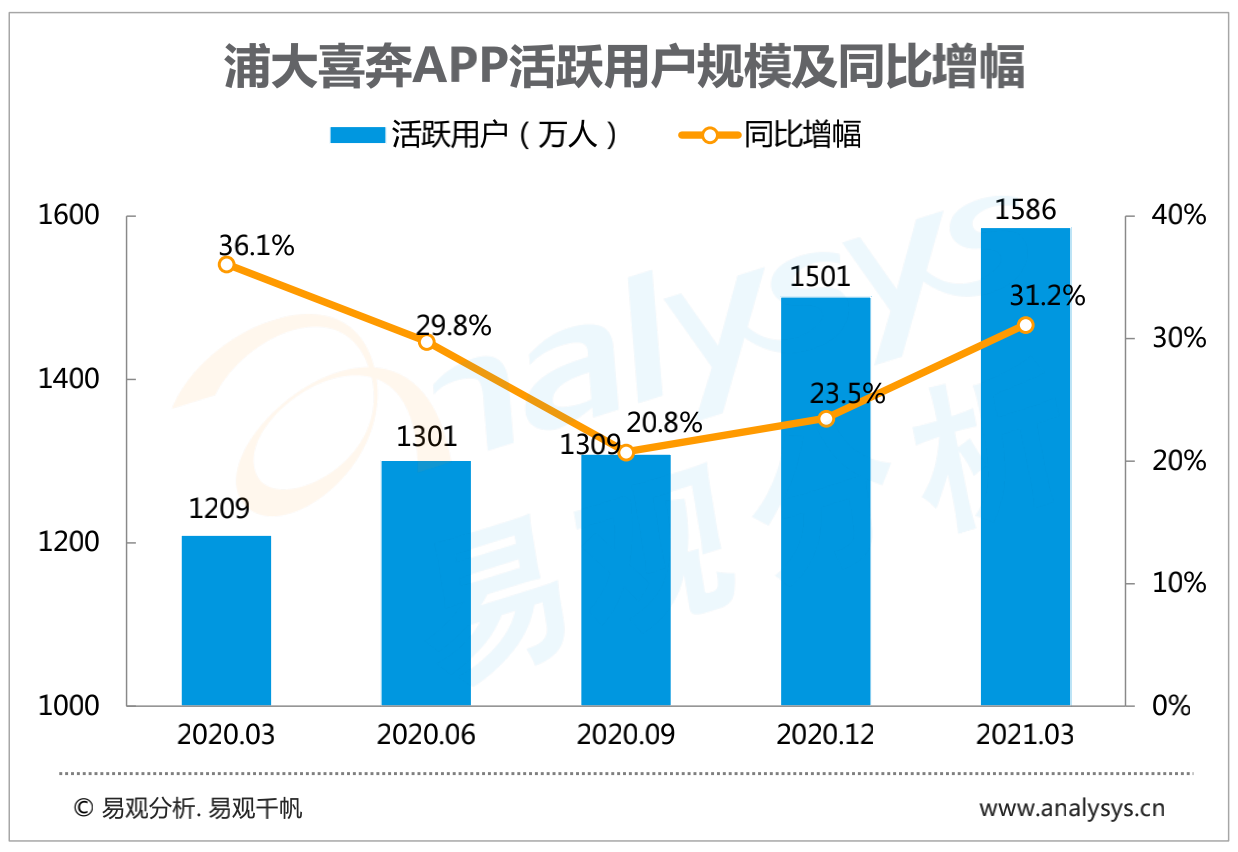

为更好的从应用视角洞察发展变化,以浦发信用卡浦大喜奔APP为例进行展开剖析,2021年3月其活跃用户同比增长较为突出,活跃用户规模为1586万户,同比增长31.2%,高于行业同比增幅。

图 1-2 浦大喜奔APP活跃用户规模

在场景生态体系建设方面,浦大喜奔APP上线7.0版本,在餐饮、外卖、旅游、出行、商城、快递、娱乐等非金融场景基础上,侧重新增了内容社区、生活品牌馆等服务场景。并且进一步丰富了双卡服务场景。

图 1-3 浦大喜奔APP场景生态一览

浦大喜奔APP7.0在具体动作上的变化有:

内容社区场景,引入及自创方式打造内容生态。“发现”板块引入美食、旅游、汽车、数码、财经、信用卡等内容,在引入优质媒体生产内容的同时,积极自创内容,通过丰富的文章、视频内容,打造优质内容社区。

生活品牌馆场景,增强品牌影响力。生活板块新增品牌馆,包括Apple、华为、金龙鱼、戴森、宝洁、美的、欧莱雅、周大福等,增加品牌的曝光,通过品牌的影响力,吸引用户访问,也方便用户挑选商品。

另外在面向借记卡、信用卡客户的双卡服务场景上,实现联动,用户可以一站式查询自身在浦发银行的资产数据;上线借记卡专区,非借记卡持卡人可以进行办卡,对象服务范围有所拓宽。同时智能客服场景,整合形成服务大厅,以便更快、更早解决用户问题,提升客户服务水平。

易观分析认为,相关动作比较契合信用卡未来发展的大零售战略,信用卡APP场景化经营,有利于银行拓展服务及获客边界、构建场景生态、提升用户活跃及使用频次、丰富客户画像反哺金融业务发展,对用户、商户、银行能够产生多重价值。

图 1-4 场景经营对于银行APP价值

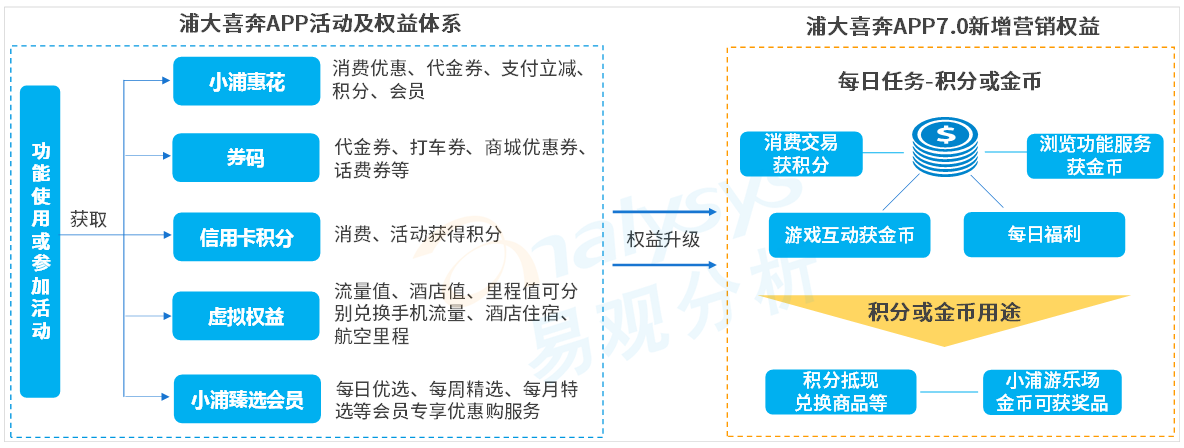

三、场景活动及权益运营体系联动,助力信用卡APP拉新、促活

在场景经营成为行业发展共识的背景下,大中型银行APP场景服务不断丰富,APP场景布局差异逐步缩小。银行APP进而比拼的是场景触达客户的效率、场景使用率。因此,场景数字化运营尤为重要,建立用户与场景的连接闭环,通过活动及权益运营激励用户与场景产生高频交互,真正实现场景获客、活客,以及提升用户粘性的目的。

浦大喜奔APP打造了丰富的场景权益。“小浦惠花”商户联盟提供商家优惠券、代金券、消费返现、支付立减、积分等权益,叠加打车券、商城优惠券、话费券等,激励用户使用餐饮、外卖、出行、商城、快递、缴费等生活场景。酒店银行、里程银行、流量银行通过酒店值、里程值、流量值虚拟权益,实现用户权益与旅游、充值缴费等场景的相互转化。同时,消费、活动可获得信用卡积分,积分可抵现或兑换商品。

浦大喜奔APP7.0再次进行权益升级,新增“任务中心”,推出“每日任务”,用户完成消费交易、浏览服务、娱乐游戏等任务可获取信用卡积分、小浦游乐场金币等权益;上线“每日福利”,包含餐饮娱乐出行福利、小浦游乐场(每日参与享好礼)、邀请好友赢消费券等福利。“任务中心”构建以积分、金币、福利权益为基础的营销支持平台,激励用户登录、消费交易、浏览功能服务、参与游戏互动等,激发用户使用深度。并且在各个主版块中设计了更多活动栏位,为用户提供信用卡分期,交易达标,生活消费优惠活动等各类不同属性的活动,通过丰富的活动权益提升用户活跃及使用粘性。

四、数字化生态持续推进,下沉市场及政务民生场景发展潜力较大

通过对信用卡APP场景建设及用户需求持续变化情况进行观察,信用卡APP将进一步从下沉市场(即地域特色)类、政务民生类场景,深入推进场景生态。浦大喜奔APP也将持续深耕场景化服务,开放获客,多元链接,提升服务效能同时,更好满足用户需求与体验。一是进一步尝试自有生态小程序试点,对接行业内优质的旅游出行、生活优惠、健身娱乐服务场景;二是聚焦地域特色和政务民生服务,挖掘属地特色优惠商户和服务场景,引入医疗、缴费、查税等民生类服务,一方面可满足用户刚需高频非金融需求,另一方面借助场景融合,发现金融服务机会,促进金融普惠。

2020年末,互联网政务服务用户规模达8.43亿,驱动用户端应用需求快速发展,银行APP加速布局政务场景拓展互联网政务群体。

图 1-6 人社政税银合作模式

易观分析认为,商业银行未来通过加大与政府机构合作,能够快速覆盖各地企业和居民更多元需求,以便民政务服务为抓手有利于带动金融服务渗透,如个人信贷服务、基于养老和公积金场景定制理财服务等。另外在产业互联网发展大背景下,银行基于APP连接C端的政务服务,向企业端赋能,延伸到企业员工服务如党务、工会的代缴党费、代发福利等服务场景,同样存在用户发展机遇。