一、自练内功的中国电商

在过去的一年中,中国的电商市场看似波澜不惊,继续按照既往的轨迹发展,但一些深刻的变化却在悄然改变着行业。其中,对电商行业来说最具影响力的事件,无疑就是《电子商务法》的审议通过和正式施行。就世界范围而言,除中国外还没有一个国家为电商领域进行立法,而中国这部法律的施行也必将成为全球规范和支持电商领域发展,保护消费者权益的标杆。《电子商务法》不仅在宏观层面上确立了鼓励电商发展的方向,同时也在市场主体、税务、合同、消费者保护、隐私、网络安全等众多与电商活动相关的方面确立了准则,以保障电商市场的长期健康发展。

此外,中国的互联网厂商还在继续加大着对线下零售的关注和投入:去年4月,腾讯与天虹就数字化、智慧零售等多个领域开展深入合作,并推出“天虹&腾讯智能零售实验室”;京东继去年6月与五星电器合作推出无界零售体验店后,又在今年4月正式购入46%的五星电器股份;苏宁易购继续在全国各地大力推进苏宁小店、苏鲜生、苏宁极物的落地;阿里巴巴在对大润发的门店进行新零售改造以外,还明显加快了盒马鲜生的布局,截止目前已开出了超过100家门店。

线下零售虽然吸引了各方关注的目光,但电商的主战场依然在线上,而在过去的一年中,线上零售依然是B2C平台唱主角,他们是共同推进中国电商稳定发展的主要力量,他们之间的竞争也基本延续了前一年的格局:

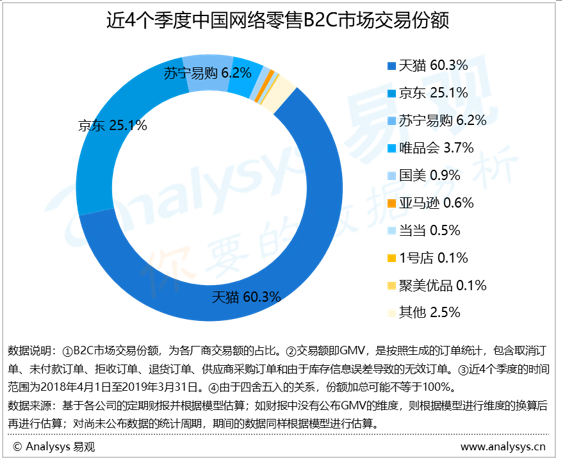

根据Analysys易观的跟踪监测,在最近4个季度的中国网络零售B2C市场交易份额中,天猫占据了最大的市场份额,京东排在第二,二者的位次没有发生改变。变化来自于苏宁易购,它以6.2%的份额超过了唯品会,上升至第三位。

虽然B2C平台是中国电商的主流,但用户更多的个性化需求是通过C2C平台来解决的,所以作为C2C平台的淘宝,其每个季度的GMV能高过任何一个B2C平台。同时,在各平台的移动交易占比都很接近的情况下,淘宝移动端的GMV要高于其它平台移动端的GMV。从这个角度来看,淘宝是中国最大的移动零售平台。

另外,与B端业务不同,有着千人千面特点的C端业务,需要对用户的行为、习惯,甚至是潜藏于内心中的想法进行持续的跟踪,并判断出趋势,进而对运营的方式、方法、流程进行再造和更新。而近几年以来,用户对各种“社交”、“内容”的需求已经溢出了传统意义上的垂直行业、垂直领域,社区、视频、直播等互动内容形态已不再仅仅是作为一个产品出现,而是作为重要功能被布局到众多跨领域的产品中,这其中也包括了各移动零售平台的布局。而作为移动零售平台中较有代表性的淘宝,对社交和内容也非常的重视,从各方面将其融入购物流程之中。在用户与用户之间的互动方面,推出以图文形式分享交流的“有好货”,以及熟人沟通交流的 “小黑群”;在商家与用户之间的互动方面,有包含网红直播和商家直播的“淘宝直播”,有向用户介绍产品、分享心得的“哇哦视频”,有类似于社区互动形式的“淘宝头条”,有商家与老客户、潜在客户进行精确互动的“微淘”,还有商家与用户以“一对多”形式进行沟通的群交流等等。据公开的数据显示, 2018年淘宝直播整体带动销售达千亿,与此同时,平台的日直播场次已经超过6万场,并且出现了81位年成交破亿的主播。由此看来,具有强大的社交功能已成为电商平台在移动端布局的重要棋子,而淘宝也是这一策略的践行者之一,而中国零售平台社交化的过程也会在众多厂商的不断探索中继续深入发展。

用户的个性化需求除了通过C2C平台解决以外,近几年来风头正劲的跨境电商平台也为用户提供了解决众多个性化需求的可能。在2018年年底,过渡期后的跨境新政出台,不但明确了支持和鼓励跨境电商的基调,同时还在多方面采取了更为积极、开放的政策,对行业的发展是巨大的利好。因为在当前的进口模式中,跨境电商还有着一定的政策红利,因此几乎全部的主流进口电商平台都采用了跨境模式开展业务。根据Analysys易观的跟踪监测,在近4个季度(2018年4月1日至2019年3月31日)的中国跨境进口零售电商市场交易份额(GMV口径)中,天猫国际都排名第一,网易考拉都排名第二,二者共同构成了市场中的第一梯队。由此可见,在进口电商平台中排名第一的天猫国际,与网易考拉一起成为了进口电商市场发展的主要动力源。

在中国的电商市场中,除面向消费者的零售市场以外,还有面向商家的B2B市场。多年来高速成长的零售市场赚取了大众最高的关注度,却让不少人忽略了同样也有较快成长的国内B2B市场。而2018年,中国国内综合性B2B市场的发展更是让人不能忽视其强劲的增长:在阿里巴巴旗下1688.com等主要厂商的共同努力下,市场规模(营收口径)的增速超过了40%,明显高于国内零售市场的增速。因此,以2018年的营收成绩来看,1688.com是中国领先的综合性内贸平台。

二、参与国际竞争的中国电商

在全球经济增长速度有普遍放缓的迹象之时,不仅各国政府都相继采取各种措施刺激经济,同时全球各行业领域的主要厂商也都在研发、创新、投资等方面保持着较强的力度,以求得在市场中的优势地位,这其中就包含了以零售为主要业务方向和服务方向的厂商。这些厂商除了加强自己固有的业务以外,还纷纷开始在全球范围内进行扩张的步伐:亚马逊不仅在多个国家建立站点,还对重点市场予以特别对待,比如将大量资金持续投入到亚马逊印度。沃尔玛除了前几年在中国的投资行动以外,在去年又有了较大的投资行动,8月收购了印度最大电商Flipkart的绝大部分股权,之后又于9月收购了南美的Cornershop。

不过,美国相关厂商投资和收购的大部分标的还是主要集中于美国国内,相较而言,中国的相关厂商对海外市场的投资力度和广度则显得更大。

京东采用了类似亚马逊的方式,在海外设立站点,目前已有俄罗斯、印尼、西班牙、泰国等多个站点。同时,京东也用投资的方式加强了在全球电商领域的布局,比如投资了越南的Tiki以及泰国的Pomelo。不仅如此,京东还在印尼开设了东南亚首家无人超市,将中国在零售领域的先进经验输入到海外市场。

而阿里巴巴在海外的扩张,则采取了与京东不太一样的方式。阿里巴巴主要采取了投资和收购当地电商的模式扩展自己的零售版图,继近些年相继投资或收购了Lazada、Snapdeal、RedMart、Paytm Mall、Bigbasket、Tokopedia等厂商以后,又在2018年投资了法国的Ordre,并先后收购了巴基斯坦的Daraz和土耳其的Trendyol。

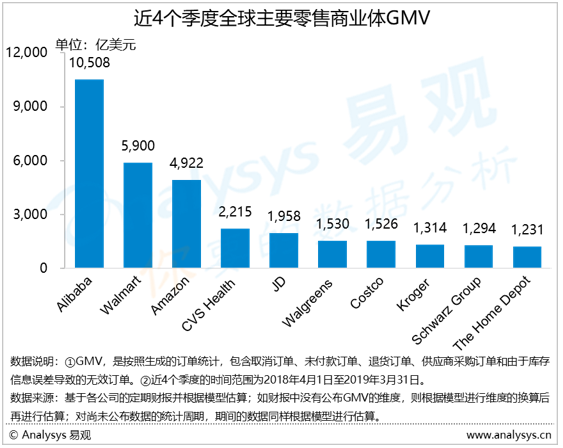

在中国电商积极参与到全球商业竞争以后,各主要厂商之间的实力对比呈现出什么样的状态,让我们从下面的一组数据来看:

从上图可以看出,以阿里巴巴和京东为代表的中国厂商,在全球主要零售商业体中占有非常重要的位置。同时,图中的零售商业体大多数都是以自营业务为主的厂商,采用平台模式且平台业务量有较大占比的厂商较少,分别为:阿里巴巴、亚马逊和京东。仅就阿里巴巴的国内零售业务而言,其通过平台模式获取的佣金、管理费用等营收,在其整体的零售营收中占有绝大部分的比例(占比超过了85%),同时来自平台模式的营收所产生的GMV是其营收自身的数倍甚至十多倍,因此其GMV几乎都来自于平台模式,其中仅天猫就产生了超过4500亿美元的GMV。亚马逊近几年对第三方卖家的开放力度增大,其零售业务GMV已超过一半来自于平台模式,占比大约在六成左右,约为3000亿美元。京东的自营模式业务量与平台模式业务量相对平衡,其来自于平台模式的GMV约占一半,接近1000亿美元。由此可见,在世界范围内,服务于品牌商、零售商的第三方平台中,中国的电商企业也占据了举足轻重的位置,而天猫在其中排名第一。

除了零售业务的出海,加入到国际竞争以外,其实中国电商参与到国际贸易体系中最早的形态是综合型的外贸平台。而阿里巴巴国际站(Alibaba.com)、环球资源网(globalsources.com)、敦煌网(dhgate.com)、中国制造网(made-in-china.com)是其中比较有代表性的站点。历年来,阿里巴巴国际站在营收上明显高于其它平台,而且在2018年,阿里巴巴国际站的营收又有了明显的增长,这也充分体现了阿里巴巴国际站(Alibaba.com)作为中国最大的综合型外贸平台,有着较好的抗风险能力。而在全球贸易形势尚不明朗的今天,中国的外贸平台依然需要进一步加强自身的综合服务能力和对于各国不同环境的适应能力,这样才能在国际竞争中处于有利地位。

欲了解电子商务行业更多内容,请关注易观官方微信或致电客服4006-010-230/4006-010-231。