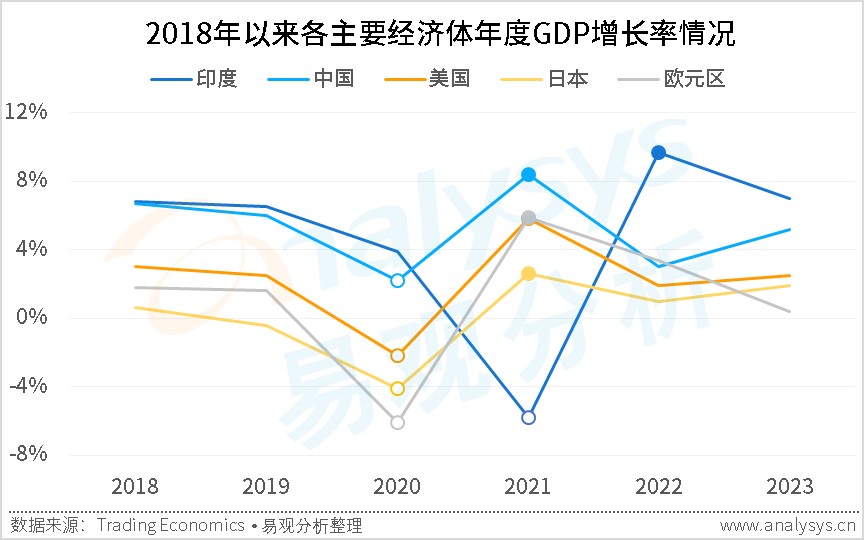

在各种因素的影响下,近几年世界经济呈现出较为明显的动荡走势,各主要经济体基本都经历了GDP的显著起伏,其大致情况如下图所示:

图1-1 2018年以来各主要经济体年度GDP增长率情况

在疫情影响下,各经济体2020年的GDP增速都有大幅度的下滑,并于当年创下多年来的最低增速记录。但印度的情况与其它经济体稍有不同,其GDP增速在2020年明显下滑的基础上,在2021年更进一步大幅下滑,是当年全球表现最差的主要经济体。不过,尽管探底的时间点有所不同,但各主要经济体的GDP增速都在触底后的第二年快速恢复上升走势,并创下多年以来的增速高值。但是,这种高值来自于前一年较低的基数基础,如果综合两年的数据来看,其实并未显得十分突出。而与前两年探底回升的情况有所区别的是,2023年全球主要经济体的GDP增速却都普遍有着较为理想的表现,除欧元区因受到俄乌冲突的较大影响增速为负以外,其它基本都达到或接近了疫情前的水平。

除了中国的经济增长情况相对较为稳定,没有出现大幅波动,从而也有相对稳定的政策以外,为了应对疫情带来的增长挑战,其它各主要经济体在疫情初期普遍都采取了较为宽松的货币政策,但同时也由此引发了普遍的通货膨胀,而为了抑制通胀,其后不断的加息举措又相继被广泛采用。按一般情况去推断分析,在加息的周期中,经济增长的速度会明显放缓,增长趋势会受到抑制。但2023年的情况却与以往不同,在经历了自2022年就开始的加息周期后,各主要经济体却呈现出较为快速的增长态势。在长时间高利率的环境之下,究竟是什么样的因素推动了经济的增长?我们以占全球经济份额最大,并且在2023年也有较高GDP增速的美国为例,探究分析其中的主要原因。

与中国推动经济增长的“三驾马车”投资、出口、消费有所不同,美国经济增长的驱动力主要来自于消费,而居民收入、通胀水平、就业率情况等因素都能或多或少地影响实际消费,并通过消费支出和消费者信心指数两个指标反映出来。

图1-2 2022年以来美国分季度消费支出情况

图1-3 2022年一类美国月度消费者信心指数情况

以上两图显示出:美国的消费支出和消费者信心指数两组指标从2022年开始就呈现出整体向上的趋势,数值不断走高。可以由此看出,近两年以来美国的消费情况较为乐观,消费依然处于扩张区间,并且还呈现出继续扩张的趋势,其并未明显受到高利率环境的影响。因此,强劲的消费正是推动美国经济维持增长的关键因素。

同时,美国消费的增长在很大程度上又带动了全球消费,这很明显的体现在了全球最大的零售商业体阿里巴巴(以截至2024Q1的过去4个季度GMV衡量)以及全球覆盖地域最为广泛的零售商业体亚马逊等全球主要零售实体之上,他们其中的大部分都同时经营着多个国家和地区的市场业务,都在近一年的时间里维持了稳中有升的经营业绩。

全球的零售商业体类型多样,既有专注于传统线下门店的零售商,也有更倾向于线上业务的零售平台;既有经营多品类商品的综合型商超,也有聚焦于垂类市场的专业连锁厂商;他们经营成效的普遍提升,当然离不开美国这个全球最大商品消费市场的支撑,但同时也离不开中国这个全球最大商品源产地的供应基础。

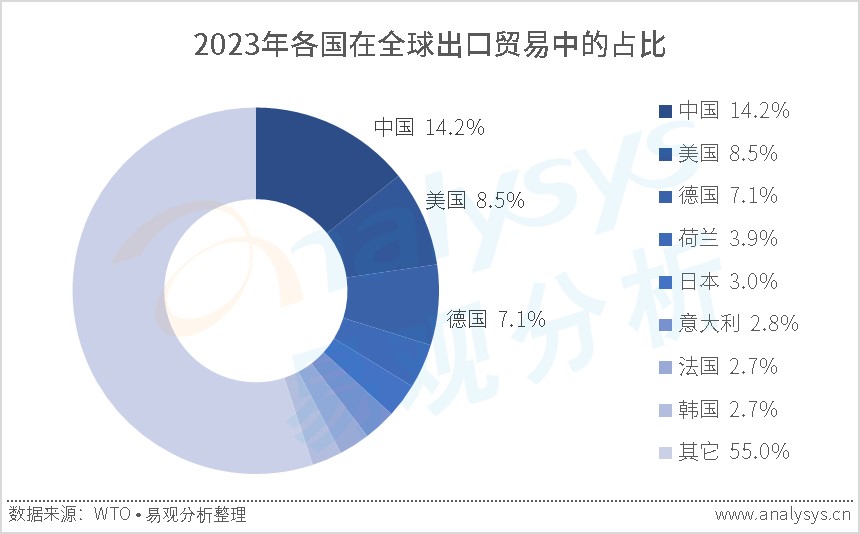

图1-4 2023年各国在全球出口贸易中的占比

中国的出口在世界出口贸易中占据着不可替代的地位,是全球零售业能顺利开展业务的重要基础之一。中国拥有全球最完整的工业产品体系和消费品体系,能为各国提供涉及生产、生活各方面的多种类型的商品,这些商品不仅可以通过传统贸易方式进入各国市场,还可以通过诸如中国最大的综合型外贸线上批发交易平台Alibaba.com(以截至2024Q1的过去4个季度的收入水平衡量)等线上平台的匹配,使全球各地的生产商、贸易商、零售商能快速、直接地与中国源头工厂建立合作关系。因此,全球各地的消费者尽管在经济、宗教、习俗、环境等因素的影响下,有各不相同的多样化需求,但在中国供应链及其灵活贸易方式的支持下,其多方面的需求能相对较好的被满足,甚至其一些潜在的需求也能被提前感知并匹配上合适的商品。

具体而言,在近一年的时间里,以美国消费者为突出代表的全球消费者,其多样化的需求及其消费特征在以下几个方面体现得较为明显:

1、价格需求明显分层,被忽略的低价需求成消费热点

欧美的中产人群在其整体社会结构中占比较大,并且相对而言,其购买力也较强,因此历来都是主流零售企业的主要关注对象。同时,在零售市场发展过程中,中产人群也确实为相关企业带来了长期稳定的收入贡献,被视为高价值客群。因此,零售企业的销售政策、商品选择等策略都是围绕如何进一步最大化利用高价值客群的目标去制定。这种策略在实际操作中往往就是以高价位的商品去吸引目标客群,并以此获得较高利润。即使零售方有一些主推的低价位商品,其目的或是来自于短期营销引流,或是以小部分的优惠去绑定高价值用户的长期消费,极少有零售方会将低价作为长期普遍的策略。所以,普遍的极端低价策略很难在欧美零售企业中运用。但是,这种情况在2023年出现变化,来自于中国的电商平台TEMU,以覆盖全平台的多品类极端低价商品为切入口,成功在欧美零售市场快速扩张。TEMU的关注点并不在于挖掘高价值用户的高价值需求,而是将用户的需求进行区分分层,用低价的商品一方面去满足历来被忽视的低价值用户的相关需求,另一方面也同时去满足高价值用户的中低端需求。匹配这些需求的商品相对而言价格低、利润低,并且还需要投入大量资源去构建商品体系,对于大部分欧美零售企业来说,成本过高、利润率过低,基本都会战略性的选择放弃。但TEMU正好精准地洞察到了相关需求缺口,把握住了市场空隙,打造出低价商品的消费热点。

2、快时尚消费逐渐向线上转移

以Zara和H&M为代表的快时尚品牌,都极为重视以较快的速度去应对市场与消费者需求的变化,并以提高供应链效率和响应速度、加大更新频率、缩短上架周期的方式去提升用户的体验。在此基础上,Zara和H&M等品牌还在全球各地开设了大量门店,并建设了多个仓库,以保证新品上架的效率。而来自中国的快时尚平台SHEIN,自从其确立了以自身独立品牌进行国际化发展的路线以后,也开始部分借鉴传统快时尚品牌的模式,不断加快商品的更新速度,压缩供应链的响应时间。但与其它快时尚品牌不同的是,SHEIN选择了自建线上平台的发展路线,一方面极大压缩了成本支出,另一方面还进一步提高了供应链的效率。SHEIN所依赖的“小单快返”模式,在小批量生产出不同款式产品以后,能更为快速地通过线上平台投入市场进行测试,并能更直接、客观地得到相关反馈数据。这种模式在发展几年以后日趋成熟,商品更新频率与上架速度已明显超过传统快时尚品牌,因此得到了越来越多用户的青睐,故SHEIN在2023年继续保持了全球购物类APP下载量第一的位置。在传统快时尚品牌的门店数量近几年不断萎缩的同时,以SHEIN为代表的线上快时尚品牌却依然持续高速发展,线上化的快时尚消费已经获取了更具优势的消费者心智。

3、基于内容电商的消费开始快速流行

在美国市场,尽管移动互联网普及较早、渗透率较高,但是在移动互联网基础上发展而来的娱乐化内容与电商消费,却在长时间内处于近乎互相独立的两条发展道路。娱乐化内容的营收模式主要依靠内容收费与广告,极少通过电商交易去实现增收,而电商平台也几乎没有发展出围绕内容设计交易流程的模式,内容与电商的关联度较低。但是,这种情况在2023年却发生了较大的改变,已经在美国拥有较大用户基础和良好口碑的TikTok开启了内容与电商深度融合的模式,上线了TikTok Shop。TikTok Shop在推出以后,消费者并没有因为其与传统电商在商品呈现方式与交易流程上的不同而显得不适应,反而是呈现出快速广泛接受的趋势。这是因为短视频、直播等直观的呈现方式使消费者不用再去花费时间去了解商品、品牌、功能等信息,也不用去对比同类商品之间的异同,能较明显地降低消费者的购物门槛。在TikTok Shop的各类电商模式中,达人带货表现出了对美国消费者更为强大的吸引力,其助推平台的交易量、交易额在短时间内实现月度的倍数级增长。

以上这些消费特征尽管表现形式各有不同,但他们其实都有一些共同的趋势特点:

其一,以平台扶持第三方卖家成长的方式来实现对于消费者不同类型需求的满足。

即使像SHEIN这样一开始采用以自有品牌为主的自营模式平台,也在2023年推出了第三方卖家入驻的模式,以此不断扩充平台商品的宽度和深度。第三方卖家数量的不断增加,对于平台而言,一方面可以为消费者提供更为多样化的商品,另一方面还能实现比自营模式更低的成本。因此,第三方卖家模式不仅被新兴电商平台所广泛选择,对于像亚马逊、天猫这样成熟的电商平台而言,更是他们经营规模不断发展壮大的基础。

其二,全球市场,特别是美国市场新兴崛起的电商平台,绝大部分来自于中国。

经过多年的发展,中国电商企业的技术水平、创新理念等方面都明显处于领先地位,并且近些年以全产业链数字化为基础的电商升级也在中国电商企业中逐步推进。相关的龙头平台,如由淘宝和天猫融合组成的全球最大数字零售业务(以截至2024Q1的过去4个季度 GMV衡量)就在不断尝试着对于电商整体交易链条的数字化改造升级。并且,一些新兴的平台也在试图以新模式来释放数字化带来的高效生产力,如SHEIN在“小单快返”的模式下,就持续对众多上游供应链工厂进行数字化改造,以达到与平台端的高效对接,并能使相关商品从工厂到用户的过程更为简捷、更为快速。

中国的众多平台除了扮演中国商品与全球消费者需求之间的连接器角色以外,同时也承担了世界各地的多类型商品进入中国消费者视野的快捷通道作用。就像天猫国际、京东国际等进口电商平台一样,不但能使原产于欧美各国的知名品牌商品快速、便捷、安全地出现在中国市场上,还能支持来自于非洲、拉丁美洲的新奇商品与中国国内的小众需求进行相互匹配。同时,在对于进口商品的消费上,中国国内市场也呈现出多样化的特点,有部分消费者更集中在居家生活商品之上,有的则更偏好购买各类保健品,还有的会将个人护理用品作为重点选购对象。当然,也有一部分消费者并没有明显的选择倾向性,各种品类都在其目标范围之内,只会考虑具体的商品是否适用、价格是否能够接受。

中国市场需求的多样性,不仅体现在对进口商品的消费上,更是直接、明显地体现在国内商品、服务的内循环上。随着大众收入水平的普遍提高,个体意识的逐步增强,消费者更显著地表现出在个性化方面的需求,更偏爱那些更符合自己追求、特点的商品。这也使得相关商品的分类越来越细化,也推动品牌、商家提供更多样化的商品与服务。因此,对于消费者多样化需求的满足,中国市场显得相对更有活力,而这种活力还来自于以下一些因素:

1、中国化模式的不断迭代

很多互联网模式尽管原创于国外,但自从在中国落地生根,却显得更有后劲,并且在结合中国实际情况以后,不断纳入微创新,更是发展出在国内市场取得巨大成功的新型模式。比如,团购这种模式并不是原创于中国,但是众多厂商平台在利用其模式在中国竞争、融合以后,已经发展出像美团一样深入消费者各方面日常生活的大型平台。并且,还有一些来自于中国的创新模式也通过平台出海的方式输出到了海外市场,如前文提到的TEMU、TikTok Shop等,与其对应的是在中国市场已经非常成功的拼多多、抖音电商等,他们都经历了中国市场激烈竞争的考验,已经有针对各类消费者、各类市场的相对比较成熟的迭代方案。

2、中国厂商数字化水平的持续提升

对于数字化,中国的各类型企业普遍有着较为开放的态度,原生的互联网平台自然有着更高的水平,但其它的生产型企业也没有错过数字化的东风,更多以主动的姿态在互联网平台的协助下去迎接数字化时代的到来。比如,通过淘宝、拼多多等电商平台的数字化改造,国内众多的中小型生产商获取消费者需求的能力、对产品进行迭代革新的能力都有了极大的提升,而这种能力的提升又进一步体现在他们对于国际市场的开拓与把握上。

3、消费品B2B平台拓展C端业务

虽然基于零售与批发两种业务类型创立了的两类不同的电商平台,其上销售的商品品类较为相近,但由于2B平台与2C平台面对的客户不同,故两者之间在流程、交互、界面等方面的设计,以及日常运营、促销、服务等方面的策略有较大的不同。另外,2C平台往往吸纳了相当数量的大中型品牌,而2B平台作为2C平台的上游端,其平台上大部分都是可提供按需定制的小品牌、白牌的生产厂商或贸易商。不过,近年来有越来越多的消费者,基于对源头工厂信任、对更高性价比选择等方面的考虑,在进行购物时会越过2C平台而直接使用2B平台,2B平台上的部分厂商已经因此收获了一波红利。而为了适应消费者的这类新需求,同时也为了协助源头工厂扩大业务,诸如在广泛品类上连接贸易双方的中国最大综合型内贸线上批发交易平台1688.com(以截至2024Q1的过去4个季度净收入衡量)已经开始在2C端平台上开设店铺、开启新的业务模式。在不明显增加运营成本与资源投入的情况下,新的C端业务会使厂商高效地实现能力的扩张,并为厂商的未来发展新增一个方向,增强其抗风险的能力。

4、消费者对交易的新认知,带来新机遇

在互联网时代以前,甚至在互联网时代初期,消费者购物的行为与过程相对比较单纯,基本就只是为了获取相应的商品而与商家进行交易。但是,在互联网逐步发展,特别是移动互联网高度渗透以后,消费者购物的目的已悄然发生些许改变:除了获取商品以外,购物带来的愉悦感正越来越被更多的消费者所重视。这种愉悦感一方面来自于取得商品以后,消费者实际使用的获得感和心理满足的获得感;还有一方面来自于消费者所感受到的交易过程所蕴含的快乐氛围。而快乐氛围的产生,有时候是源于卖家采用多种方式、渠道围绕商品的各方面信息对买家进行单向输出,比如短视频带货就是这种典型的方式;有时候是源于卖家与买家之间、买家相互之间的双向沟通,比如被抖音、快手等平台所广泛采用的直播带货模式,以及中国最大的消费者社区和二手商品交易市场闲鱼(以截至2024Q1的过去4个季度 GMV衡量)为买卖各方所提供的交流平台,都在提高多方交流效率的同时,拉近了其彼此之间的情感距离。 另外,增强消费者的愉悦感除了会在平台的基础功能之上实现,还会体现在直接激发消费者的娱乐精神之上,比如众多传统的电商平台也相继引入娱乐化的短视频、短剧,增添形式多样的小游戏等等。

说明:本报告中所提及的数据,来源于各相关公司的定期财报以及市场的公开信息,如有财报或公开信息中未有的统计口径维度,则根据易观自有模型进行维度的换算后再进行估算,对尚未公布数据的统计周期,期间的数据同样根据模型进行估算,因此报告中所涉数据可能会存在不准确或不全面之处。