具体而言,2021年中国游戏产业发展呈现出多个发展特征:

国内市场产品升级:2021年,在市场精品化的进程中,版号再次短暂停发,客观上推动了产品的进一步升级:一方面,在新品上线节奏明显放缓的背景下,大部分游戏公司纷纷将更多的研发、运营和市场资源投入到长线产品中,为长线产品提供更高质量的内容更新和更具可持续性的运营支持,从而进一步延长了优质长线产品的生命周期;另一方面,放缓的上线节奏,也给予了游戏公司更多关注产品内容品质本身的时间,持续打磨在研产品的质量,同时也推动游戏公司立项阶段的决策升级,放弃流量化立项思维,更加审慎地进行立项,集中资源研发更加具有IP影响力、市场潜力和长线潜力的精品产品。

出海成为最优先战略:海外无论是发达市场还是新兴市场都具有更大的发展潜力,尤其是移动游戏市场,海外市场的增长空间普遍大于国内。得益于庞大的本土市场和充分的发展,中国游戏公司在移动游戏研发、发行和运营能力等方面得到了充分的锻炼,显著强于海外游戏公司。2021年,出海已经成为了绝大部分中国游戏公司的最优先战略,全球化立项思维占据主导,越来越多的产品在海外市场取得成功。同时,中国公司也开始成为全球化IP手游化的核心参与者,不断向海外企业和市场输出中国经验。

研发成为核心竞争力:在国内市场调整升级的过程中,产品稀缺成为核心市场特征。面对困难,游戏公司纷纷重点加强自身的研发能力和构建研发体系,以确保产品供应的可持续性。其中,IP资源的重要性进一步提高,拥有优质IP储备的公司不仅能够降低产品的市场风险,也能够依靠IP吸引更多的具有丰富经验和出色竞争力的开发者,增强其自研或研发生态的人才吸引力。自有工作室和通过投资、战略合作等方式所构建的研发生态都是游戏公司研发竞争力的重要组成部分。对于大多数的出色开发者而言,保持团队的相对独立性是其团队的核心需求之一,而这些开发团队也成为了头部游戏公司的重点投资对象。可是,经过多年的投资争夺后,目前国内已鲜有仍保持完全独立的优质团队。即,头部公司的研发能力构建已暂告一段落,未来的竞争将在于研发能力的市场兑现能力,即“靠产品说话”。

1.盈利分析

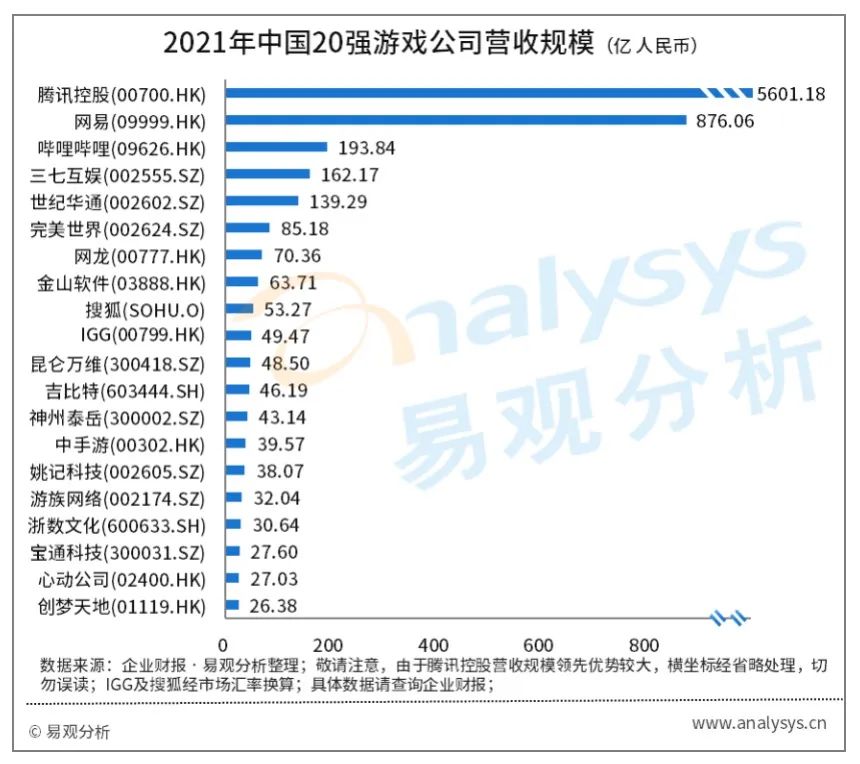

从营业收入角度来看,2021年中国20强游戏公司仍保持了相对较强的经营能力:

腾讯和网易仍旧是中国游戏产业的核心领导者,2021年营收规模分别为5601.18亿元和876.06亿元,二者均是以游戏为重点业务之一的综合性互联网公司。其中,腾讯2021年游戏营收1743亿元,其国内营收部分增长相对较缓,主要来自于包括《王者荣耀》在内的头部游戏,其中《英雄联盟手游》国内收入略低于预期,主要依靠海外营收驱动其游戏营收增长。网易2021年游戏营收628.07亿元,其2021年新游戏表现相对较好,主要有《天谕手游》、《永劫无间》、《哈利波特:魔法觉醒》等,同时包括《梦幻西游》、《大话西游》系列在内的老游戏业绩仍保持较为稳定。

排名第三的是哔哩哔哩,其集团营收为193.84亿元,游戏营收为50.91亿元。三七互娱和世纪华通分别以162.17亿元和139.29亿元排名第四和第五,其中,三七互娱2021年国内和海外收入分别依靠以《斗罗大陆:魂师对决》为代表的核心品类游戏和以《Puzzles & Survival》为代表的重度游戏,体现了三七互娱在商业价值较高的核心品类市场的竞争力。世纪华通的游戏营收超过116亿元,其2021年上线了包括《上古卷轴:刀锋》、《小森生活》等在内的新游戏,但以《庆余年》、《传奇天下》等为代表的营收能力较强的游戏未能在2021年上线,因此2021年的营收主要依靠长线游戏。

完美世界、网龙、金山软件、搜狐和IGG分列第六至第十。其中,完美世界游戏营收下滑相对明显,2021年录得74.21亿元,较2020年下滑19.77%,主要于新产品市场表现不佳和旧产品自然下滑有关。网龙、金山软件和搜狐均是从端游时代即保持领先的公司,其游戏业务均围绕头部国产端游IP进行开展,游戏业务规模和稳定性均相对较好。

昆仑万维、吉比特、神州泰岳、中手游、姚记科技、游族网络、浙数文化、宝通科技、心动公司和创梦天地分列此后。其中,神州泰岳依靠旗下专注海外市场的壳木游戏的优秀表现,表现出了较强的营收能力和增长水平,迅速成长为中国游戏市场的重要厂商。而中手游则坚持IP游戏生态战略,营收能力保持稳健,其2021年上线了包括《航海王:热血航线》、《斗罗大陆-斗神再临》、《仙剑奇侠传 七》等在内的多款精品IP游戏,并且仍有丰富的领先的IP资源储备和产品储备,未来的业绩增长依旧可期。

整体而言,相较于2020年,中国20强游戏公司的排行门槛(即第二十名的营收规模)仅提高了七千万人民币,即头部游戏公司的收入规模增长情况表现并不突出,这既受2020年的高基数影响,也体现了市场整体目前所面临的较大挑战。具体情况可以从营收增长率来看:

2021年,20强游戏公司的营收增长情况表现整体显著低于2020年,共有六家公司出现负增长,2020年仅有一家。

增长率最高的是68.4%的吉比特,其旗下独立发行品牌雷霆游戏在2021年取得了出色的发行成绩,逐渐成为其营收多元化的重要引擎,说明了吉比特长期坚持的投资生态和独立发行策略的成功。哔哩哔哩集团各项业务增长情况出色。姚记科技同样保持了较为出色的增长,营收同比增长48.6%,其游戏、扑克和营销业务均实现了较好的增长,其中,其国内业务主要依靠以长线捕鱼和棋牌类游戏,在捕鱼类游戏版号不再发放的前提下,姚记科技依靠相对充足的产品储备维持了其市场优势;其海外业务主要依靠欧美广泛流行的Bingo类游戏,是其广义棋牌类游戏(包括Casino、Slots、棋牌和Bingo等)运营经验的成功输出。

而出现负增长的公司中,游族网络负增长31.9%,其在2021年主动调整了游戏研发项目;创梦天地负增长17.9%,主要是由于其主要产品皆为代理产品,新品供应面临困难,且研发竞争力相对较弱;完美世界则是由于新品成绩不达预期,同时仍有较多产品未上线;浙数文化同比负增长13.4%,其业务结构相对复杂,而以边锋网络为核心的游戏业务2021年表现亦欠佳;世纪华通同比负增长7.0%,主要是由于重点产品未能在2021年上线;心动公司同比负增长5.1%,其2021年游戏业务仍旧依靠代理发行的旧游戏,正在进行自研转型。

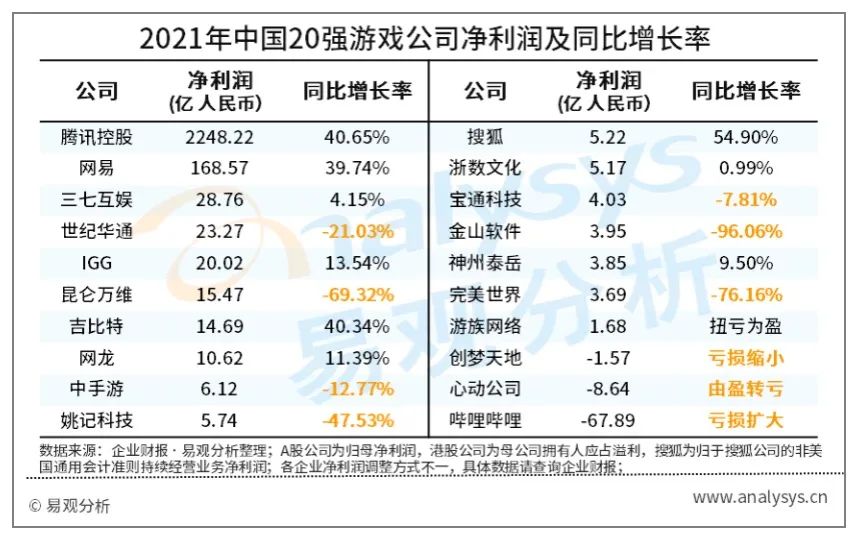

结合营收规模和同比增长情况来看,2021年头部游戏公司的经营情况整体表现并不优异,其中负增长公司大多与产品研发能力或上线情况有关。而另一重点指标净利润及其增长情况,更是直接地描绘了目前中国游戏产业的业绩分化:

20强游戏公司中,仅有10家保持净利润增长,其余一半出现了净利润下降或亏损,直观地体现了业绩分化。

其中,完美世界、姚记科技和世纪华通均出现较大幅度的下滑,且主要与持续经营业务有关。完美世界主要是游戏收入下滑所致,也受到了非流动金融资产的公允价值变动影响(即投资公司市值变化);姚记科技则主要与营销业务的毛利率大幅下降有关;世纪华通受收入下降、研发和管理费用增加等影响。

亏损公司中,心动公司由于发力转型研发但未有产品上线,大幅由盈转亏,2020年盈利0.09亿元;创梦天地虽然目前业务增长面临挑战,但亏损有所缩小,2020年亏损4.42亿元。

整体而言,虽然头部游戏公司在2021年的营收和盈利情况整体表现出现较大分化,但各个公司依旧在积极基于自身优势进行积极的经营努力,其中就包括游戏出海。

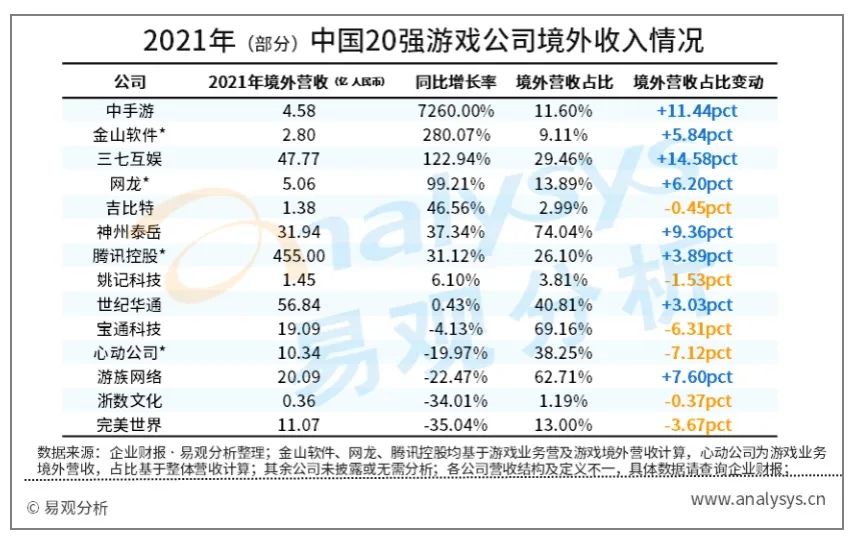

从境外收入看,2021年大部分主流公司均实现了较大的增长,在14家20强公司中,9家实现了同比正增长。其中,中手游增长最为显著,其2021年境外营收大增7260%,达到了4.58亿元,境外营收占比大幅提升至11.60%,境外收入正在成为其收入增长的重要驱动力之一。这主要得益于其高品质IP产品的驱动,其所拥有的诸多IP及游戏在全球市场均有较大的影响力。2021年中手游在境外地区发行了《新射雕群侠传之铁血丹心》、《家庭教师》、《斗罗大陆:斗神再临》等多款游戏,在港澳台、东南亚等地均取得了出色的市场成绩。虽然其当前的境外营收占比为11.60%,处于中等水平,但随着包括《真·三国无双 霸》、《全明星激斗》等在内的更多IP产品的出海,其境外营收有望继续保持较高的增长速度,逐步提升营收占比。

同时,金山软件和三七互娱亦实现了超过100%的同比增长,金山软件的境外收入主要来源于中国香港地区,其游戏业务西山居旗下的“剑侠”IP在境外仍具备一定的发展潜力,未来有望进入包括东南亚在内的更加广阔的市场。三七互娱则是出海经验较为丰富的公司中增长最快的,其已有近十年的海外发行经验,2021年,其发行的《Puzzles & Survival》以创新的三消与4X策略相融合的玩法机制,在全球范围内均取得了巨大的成功,是2021年全球4X策略市场表现最为亮眼的产品之一。

网龙的游戏业务海外营收增长99.21%,其2021年不断拓展包括《征服》、《英魂之刃》等在内的游戏的境外市场覆盖地区,彰显了其稳健的IP资源支撑下的增长潜力。

吉比特、神州泰岳和腾讯亦实现了超过30%的海外收入,吉比特主要来源于代理产品,且占营收比出现了下滑,未来增长潜力较大;神州泰岳旗下壳木游戏长期以海外市场为主并且深耕4X策略市场,是2021年4X策略市场全球增长的重要参与者之一;腾讯游戏不仅拥有多个海外游戏子公司,其以PUBG和使命召唤为代表的全球化IP手游策略正在助其打造其全球游戏品牌,未来有望继续推出更多全球化产品。

宝通科技、心动、游族网络、浙数文化和完美世界均出现了境外收入的同比下滑。其中,宝通科技旗下Efun作为较早出海的游戏公司之一,以代理发行为主,正在国内游戏公司研运一体出海的过程中面临挑战,未来业绩表现需要关注其自研产品情况;心动的海外游戏过往以《仙境传说RO:守护永恒的爱》为主,但其仅作为发行商,新款的同IP产品《仙境传说RO:新世代的诞生》已由字节跳动旗下朝夕光年负责发行并在境外多地上线且取得不俗成绩,未来需要关注其新产品或《香肠派对》在境外市场的表现;游族网络和完美世界主要是公司整体产品策略和上线节奏调整导致,其境外收入规模仍较大,出海经验和能力仍处于领先水平。浙数文化境外收入规模较小。

网易游戏虽然未披露详细数据,但是其在日本市场的深耕策略已经取得了出色的成绩,已经成为日本移动游戏市场的重要游戏品牌之一,同时,随着包括“指环王”、“哈利波特”等全球顶级IP的移动游戏的全球发行,其未来的增长空间仍较大。

整体而言,出海已经成为中国游戏公司最重要的战略。与国内市场相比,全球的移动游戏市场仍存在较大的增长潜力,其中不仅包括拉美、中东等新兴市场,也包括欧美市场的移动化趋势带来的巨大的发展潜力。中国游戏公司在移动游戏方面的研运能力遥遥领先于国外公司。对于面临国内市场的游戏公司而言,是否具备出海能力和出海潜力,很大程度上决定了其业务发展的未来。

2.费用分析

盈利能力是游戏公司过往业绩的核心体现,费用支出不仅代表了过往经营,也代表了未来发展潜力。尤其是在研运一体成为主流游戏公司的发展共识之后,研发和营销费用更是成为分析和了解游戏公司的重要指标:

研发费用方面,整体上看,游戏行业加大研发投入的力度和决心通过20强游戏公司得到了充分的体现,共有16家的研发费用实现了同比增长,16家的研发费用率相较2020年有所提升。其中,心动和完美世界的研发费用率出现了大幅提升,主要是由于其营收同比下滑,但公司仍坚持并且不断加强产品研发,所以导致研发费用率变动较大。

研发费用率与公司本身的业务和研发生态有关,例如中手游、三七互娱等发行和运营优势较为突出,其产品不仅来自公司内部自研团队,也来自所投资的外部研发团队,因此部分研发投入未能在公司研发费用科目体现,研发费用率相对完美世界、IGG等以内部自研为主的公司较低。但是,即使在此背景下,中手游的研发费用仍录得了同比接近50%的增长,因其积极组建自研团队并加大包括《仙剑奇侠传:世界》、《代号:篮球3V3》等重磅产品的研发投入。

同比增长较大的公司主要有昆仑万维、哔哩哔哩和宝通科技,其中昆仑万维和哔哩哔哩主要与非游戏业务有关,宝通科技的投入主要是用于其游戏研发,因其正在尝试推动Efun的研运一体转型,以摆脱Efun过往以发行为主所导致的业绩增长动力不足的困境。

同比负增长的主要是游族网络、网龙、浙数文化和创梦天地,其中,游族网络在2021年调整了研发布局,关闭了部分在研项目;网龙则是由于其游戏业务目前以将成熟游戏发行至海外市场为主;浙数文化主要是由于游戏业务以储备产品为主;创梦天地基本持平,因其整体业务结构正在向综合业务发展。

营销费用方面,整体情况与研发费用较为相似,大部分20强游戏公司均保持正增长以及营销费用率的同比提升。

其中,吉比特的增长最为显著,主要与其2021年上线了《摩尔庄园》、《一念逍遥》等新产品有关,相较以往进行了更大的发行和推广投入。虽然其营销费用率同比增加了超过16个百分点,仍处于中等水平,说明其营销费用增长仍控制的相对合理的水平,预计随着未来其产品结构的多元化,营销费用仍有一定的增长空间。

三七互娱由于坚持自主发行并且在国内外不断进行新产品的推广,所以其营销费用率较高,但是,也可以看到其增长情况被控制在较为可控的范围内,彰显了三七互娱的ROI控制能力。

除此以外,营销费用率增加在5个百分点以上的公司还有创梦天地、世纪华通、心动、IGG及完美世界。创梦天地主要是由于其《小动物之星》、《荣耀全明星》等产品买量成本增加,同时相应的收入增长效果未能在2021年体现;世纪华通、心动及完美世界均在增加新游推广的同时,同时作为分母的营收增长受阻,从而导致费用率提升;IGG虽然营收增长超过10%,但其在推广新游戏的同时也加大了对长线产品《王国纪元》的推广投入,所以费用率有所提升。

整体而言,无论是研发投入还是营销投入,主流游戏公司都没有因市场的短期调整而大面积收缩,体现了主流公司持续加强研运一体和对市场长期发展的信心。但需要注意个别公司的投入转化情况,无论是研发产品的最终市场竞争力还是营销投入的ROI控制能力,各公司之间均存在一定差异,需要通过着重关注产品质量和长期关注ROI情况等方式进行持续关注。

3.资产分析

游戏公司的资金和资产积累是其长期发展的基础,也是判断其中长期发展能力和潜力的重要依据之一:

从现金资产和现金比率(现金资产/流动负债,表示现金偿债能力,也能体现现金利用率)看,大部分中国20强游戏公司的现金利用率不佳,10家高于1,且多家出现了大幅上涨。

由于业务逻辑的原因,游戏公司流动资产较多,不仅普遍拥有较多的交易性金融资产/短期投资,还有相对可靠的应收回款,因此易观分析认为其偿债风险并不高,现金比率高于1更多的是体现现金利用率的不足。

具体而言,除搜狐因出售搜狗回收较多现金导致比率上涨以外,其余公司的比率变动情况变动不大,体现了近年来因市场调整导致的经营效率下降。简而言之,因为市场环境的变化,主流游戏企业缺乏可以积极投入的机会,同时立项和支出也偏于谨慎。

在现金利用率不高的背景下,投资成为了游戏公司资产配置的重要方向,尤其是在近两年由游戏公司作为买方的战略投资在整体游戏投资一级市场占比不断提升的背景下,可以看到越来越多的主流游戏公司开始抢购优质的中小研发团队,希望通过投资构建长期发展的市场竞争力。

从投资角度看,大部分20强游戏公司的投资力度都在加大,仅有4家公司的投资现金流为净流入,其中,搜狐与搜狗出售有关,IGG与其出售其他金融资产(据财报附注,易观分析判断与出售心动公司股票有关,截至2021年12月31日,IGG于心动公司的投资累计收益超过10亿港元)收回大量现金有关;游族网络则受到大股东归还资金和缩减投资支出有关;完美世界小幅缩减了投资支出。

投资资产方面,大部分公司均实现了增长,其中哔哩哔哩、吉比特增长最为显著。哔哩哔哩在2021年投资现金流净流出245.78亿元,其短期投资和长期投资支出的现金均大幅增加,其中短期投资以理财相关的金融产品为主,长期投资包括了诸多有关业务公司,如动画制造、游戏研发等公司,哔哩哔哩在2021年投资了不仅投资了多家小型游戏公司,也参与了对心动、青瓷、中手游这三家大型公司的投资。

这体现了国内游戏行业近年来形成的新特点,即大型游戏公司基于财务或战略合作的考虑,互相进行投资支持,以加深联系,并且为未来战略合作空间奠定基础。不仅仅包括腾讯对大量大型游戏公司的投资,也有例如IGG曾是心动的上市前股东、哔哩哔哩投资上述三家公司、三七互娱掌趣科技等参与中手游IPO、叠纸米哈游等参与心动IPO等。

其余投资较为积极的还有三七互娱、中手游等,其中,三七互娱2021年投资开始呈现多元化特征,新消费、元宇宙、健康等均有涉及;中手游则继续以游戏为主,不仅收购了北京软星剩余股权,还投资了云游戏公司蔚领时代、IP公司幻文科技等,继续强化其游戏IP和研发生态。

4.发展展望

腾讯控股:重点关注游戏出海

腾讯控股整体业务结构较为丰富,游戏业务相较于其他业务拥有更好的稳定性和盈利能力。但是,面对国内外市场的整体挑战,腾讯游戏虽然仍旧能够保持长期的领先,但亦会面临一些挑战。例如,虽然《王者荣耀》、《天涯明月刀手游》等产品仍贡献了可观的收入,但2021年其《英雄联盟手游》整体市场成绩就未能达到上线前较为乐观的市场预期。而海外市场方面,并表SuperCell后,腾讯游戏海外收入(包括拳头游戏)规模较大,但由国内腾讯游戏团队所主导的出海项目仍以《PUBG Mobile》、《使命召唤手游》等。未来,腾讯游戏的重点依旧以精品游戏为主,包括《APEX手游》、《英雄联盟电竞经理》等,重点需要关注由国内团队主导的出海项目。

网易:全球化战略开始拓展

网易游戏是网易集团的核心业务,其2021年游戏占收入比超过70%。目前,网易的国内业务以长线游戏为主,包括《梦幻西游》系列、《率土之滨》、《大话西游系列》等。而海外业务方面,网易游戏已经在日本市场依靠《荒野行动》奠定了领先的市场地位,其拓展全球市场的计划有望陆续落实,尤其是在“哈利波特”、“指环王”、“魔兽世界”、“暗黑破坏神”等全球顶级IP的加持下。其中,已在海外上线的《指环王:崛起之战》已经打入欧美日韩等核心市场,而《哈利波特:魔法觉醒》以及《暗黑破坏神:不朽》等未来也将全球上线。这意味着,未来网易有望将其在日本市场所积累的海外本地化运营经验复制和输出到全球市场,从而进一步扩大收入来源和规模。

哔哩哔哩:非游戏业务更值得期待

2021年哔哩哔哩游戏业务收入仍保持了一定的增长,驱动因素包括长线游戏和新游戏,但是,与其他主流游戏公司相比,哔哩哔哩仍以代理发行或联运业务为主,目前仍缺乏进入主流市场的长线自研游戏。未来,哔哩哔哩的游戏业务需要重点关注其自研游戏进度和投资的研发团队/公司所贡献的产品。从集团角度来看,受益于用户增长和社区运营,哔哩哔哩的广告、直播、电商等业务相比于游戏业务,更加值得期待。

三七互娱:研运一体优势经验全球变现

2021年,三七互娱在较大收入规模的基础上仍实现了相对稳定的增长。其国内收入小幅下降,但海外收入大幅增长。受益于研运一体战略的布局和实施,三七互娱仍有较多的国内外游戏储备,包括《梦想大航海》、《最后的原始人》以及《Ant Legion》、《三国:英雄的荣光》等。三七互娱拥有领先的重度游戏研发、发行和运营经验,其在国内市场长期保持领先的同时,也在出海的过程中通过不断加强研发投入和本地化运营的方式,从中培育出了以《Puzzles & Survival》为代表的市场领先产品。未来,对于三七互娱的关注重点主要包括《Puzzles & Survival》等领先产品的长线水平,即是否能够持续贡献收入甚至进一步增长,以及玩法、题材方面的多元化产品。

世纪华通:IP资源优势将继续体现

2021年,世纪华通旗下盛趣游戏和点点互动都在一定程度上受到了新游上线放缓的影响。但是,其研运能力和IP储备仍处于市场领先水平,随着未来更多重磅精品游戏的上线,其游戏收入增长水平仍值得期待。世纪华通去年上线的《Family Farm Adventure》(菲菲大冒险),成为收入排名领先的出海模拟经营手游后,2022年继续保持增长态势,并成功跻身2022年(截至5月25日)海外模拟经营手游收入Top 5*,国内市场方面,在《庆余年》已在2022年上线的基础上,世纪华通旗下仍有《传奇天下》、《乔乔的奇妙冒险黄金赞歌》、《龙之谷国际版》、《遗忘者之旅(代号:远征)》、《诸神之战》、《Lyra》、《Enigmite's Prophecy》《Merge Skyland》、《项目代号JJ》、《项目代号 M3》、《项目代号 GOM》、《项目代号 WCC》等重磅储备产品,其中大多数产品均为市场领先IP,上线成绩值得重点关注。

整体而言,世纪华通未来的发展将在巩固MMO等核心品类的同时,拓展开放世界、策略、模拟经营等多元品类。

完美世界:研发能力保持领先

2021年,完美世界的游戏业务表现欠佳,主要是由于其重点储备产品未能全面上线。国内业务方面,完美世界已储备了《诛仙世界》、《诛仙 2》、《完美新世界》等重点产品,该等产品均为完美世界旗下的优质游戏IP产品,在其研发能力和技术的加持下,未来上线将有望快速进入市场排名前列;海外业务方面,完美世界2021年海外收入下滑明显,过往多以由其他发行商代理发行的方式进行出海,目前其已完成海外发行体系建设,未来游戏出海将以自主发行为主,从而实现国内外游戏业务的研运一体。因此,未来对于完美世界的关注主要在于新品的陆续上线和出海自主发行的发展情况。

网龙:业绩能够持续保持稳健

与其他20强游戏公司相比,网龙的游戏业务以稳健增长见长。主要是其“魔域”、“征服”、“英魂之刃”等游戏收入稳中有增,包括“魔域”IP系列的新产品开发、《征服》、《英魂之刃》的海外市场发行等。集团层面,网龙教育科技业务出海表现优异,出海经验有望赋能游戏业务。未来,网龙的游戏业务增长将继续以核心IP为主,一方面《魔域手游2》已获版号,“魔域”作为魔幻题材IP,在欧美和韩国市场都有一定的市场潜在空间。

金山软件:持续丰富和挖掘“剑侠”IP价值

金山软件旗下业务以西山居为主,其核心竞争力来自于“剑侠情缘”IP系列产品超过20年发展所积累的内容和受众。西山居将会继续丰富和挖掘“剑侠”IP的价值,其中,《剑侠世界3》已上线,《剑网 3 缘起》即将公测,未来有望推出更多“剑侠”系列产品或将产品发行至海外市场。同时,西山居也在发力多元化,包括开放世界《NewDawn》、二次元射击《尘白禁区》等。长期而言,西山居有望形成核心IP+多元产品共同发力的产品结构。

搜狐:多元化转型仍有待推进

搜狐旗下游戏业务以畅游为主,其“天龙八部”系列游戏IP是国产游戏IP的领先者,各个产品的生命周期远高于行业平均水平。主要产品生命周期后期的自然下滑相对明显,畅游在近年来持续进行多元化转型,尝试了大量的其他品类或题材游戏的研发,上线情况或上线后的成绩均相对欠佳。而在完美世界将发行由其控股公司研发《天龙八部2》的背景下,畅游未来有可能面临更大的市场竞争压力。其2021年发行的《小浣熊百将传》虽然在上线初期曾到达榜单前列,但长线能力相对欠缺。未来,畅游仍需继续在多元化转型方面继续推进,需要重点关注其新产品研发情况。

IGG:处于研发投入期

作为最早进行出海的中国游戏公司(其目前总部在新加坡,主要团队在中国大陆),IGG旗下《王国纪元》是收入和生命周期表现最优秀的游戏产品之一。但是,由于其上线已经超过6年,收入增长逐渐趋于困难。因此,IGG正在不断加大研发投入,希望打造更多的优质全球化产品。其2020年上线了《时光公主》,其2021年贡献营收亦达到了3亿港元以上,但相比《王国纪元》仍有较大的差异。2021年上线的《Mythic Heroes》、《Rage of Destiny》等放置类产品虽然收入规模相对较低,但显示了IGG向策略以外的品类进发的趋势,同时IGG还有ARPG、策略等产品储备。虽然中短期内IGG很难复制达到《王国纪元》高度的产品,但其研发投入有望在未来逐渐收获更多的成果。

昆仑万维:全球化战略深化

昆仑万维旗下游戏业务以Ark Games和闲徕互娱(被归为休闲娱乐)为主。其中,闲徕互娱作为国内地方棋牌市场的领先者,得益于过往产品矩阵策略所积累的版号资源,在棋牌版号已停发4年的市场背景下,虽然收入增长动能欠缺,但亦保持一定的市场领先优势。而Ark Games方面,昆仑万维正在积极推动全球化战略,即以全球化视野进行产品立项和发行,未来有望上线女性向、SLG等品类游戏。与其他游戏公司相比,昆仑万维以Opera、StarMaker为主的海外业务在相应细分市场的竞争力较强,未来存在与游戏出海业务进行协同赋能的可能性。

吉比特:多元化战略大获成功

吉比特作为典型的由端游时代发展而来的以端游IP为核心的游戏公司,过往游戏业务中“问道”IP影响较大。但是,吉比特一直坚持投资研发团队、积极自研和培育发行品牌雷霆游戏,在2021年实现了厚积薄发。雷霆游戏过往发行和运营大量的以玩法和创新为特点的游戏所积累的玩家品牌,和吉比特研发创新品类的努力形成合力,成功推出了高收入产品《一念逍遥》和热门游戏《摩尔庄园》,且《一念逍遥》长线成绩表现非常出色,仍保持市场排行前列。吉比特的多元化战略成功是行业发展的标杆,其核心原因在于战略的长期贯彻,厚积薄发。目前,吉比特的境外收入规模仍较小,未来其出海策略和成绩将构成新的高速增长动能。

神州泰岳:将继续延续核心品类研运优势

神州泰岳的游戏业务以子公司壳木游戏为核心,是A股中少有的收购了优质游戏资产的成功案例。壳木游戏以海外业务为主,是国内诸多以海外SLG为主要品类的领先公司之一。目前,其核心游戏《War and Order》、《Age of Z》在欧美市场拥有稳定且领先的市场地位,是国产SLG阵营中的典型代表之一。目前,SLG已经成为了全球移动游戏市场最大的品类,未来包括壳木游戏在内的领先公司将继续进行深化运营和品类创新。未来,重点关注壳木游戏的在研产品进度和表现,包括项目《Everland》、《Dreamland》等。

中手游:持续深化IP游戏生态战略

依靠长期坚持IP战略所积累的IP资源、研发能力和发行资源,中手游在2021年整体业绩保持稳健的同时,在出海方面收获了大幅增长。未来,重点关注中手游的三大方向:IP运营,中手游的IP授权业务占比持续扩大,从2019年的2.0%增至2021年的5.8%,主要得益于其对包括“仙剑”在内的核心IP的持续运营和开发,未来,随着多部“仙剑”影视剧的摄制推进,该部分业务占比有望持续扩大,从而使中手游业务更具多元化和综合化特征;自研业务,中手游已经建立了数值、平台、玩法、内容和棋牌等多个方向的自研体系,未来其自研团队将逐渐成为公司游戏的核心供应来源之一,从而增强其自研+投资的研发生态竞争力;出海,中手游2021年出海收入大涨7260%,但从整体上看占公司营收的比例仍有待提升,未来中手游有望在更多的境外市场发行更多的精品IP游戏,并继续提升其境外收入占比。

姚记科技:海外棋牌市场发展值得期待

姚记科技的游戏业务紧密联系其扑克牌主业,以棋牌品类为主。一方面,其在国内长线游戏保持相对稳定,另一方面,其已有一定的海外棋牌市场发行积累。虽然,目前其海外收入规模相对不大,且2021年增速不高。但是考虑到海外广义棋牌市场的庞大空间及其国内市场研运经验,姚记科技游戏出海业务未来发展仍值得继续期待。

游族网络:关注经营调整成效

在创始人林奇身故后,游族网络在2021年迎来了较大的经营管理挑战。全新的管理团队对公司的业务和组织进行调整,更加聚焦于优势品类的研运业务。一方面,控制了效率不高的广告投入,另一方面终止了部分非战略非精品产品研发计划。目前,经过经营调整后,游族网络大部分的研发资源都投入到了其优势品类即卡牌方面,已有十余款在研项目,未来,需重点关注其在研项目的陆续上线。此外,游族网络海外发行经验丰富,该等项目亦将全球发行。

浙数文化:品类优势有待延续

浙数文化(天健会计师事务所于 2022 年 4 月 27 日对浙数文化 2021 年度财务报告出具了带强调事项段无保留意见审计报告)旗下游戏业务以边锋网络为主,而边锋网络作为传统棋牌公司,目前已经转型为休闲轻度游戏公司,在海外市场发行的《Idle Arks》表现优秀。但是,在面对海外市场庞大的广义棋牌(如slots、casino、扑克、本土棋牌等)品类,边锋网络未发挥其历史经验优势,因此收入规模仍相对较小。未来,边锋网络将继续以休闲为核心,强化研发和运营。

宝通科技:建立研运一体体系

宝通科技旗下游戏业务以Efun为主。此前,Efun为代理发行业务为主,而随着行业的发展,其发展重点亦开始转向研运一体,已储备了多款自研或定制开发产品。未来,Efun的海外发行经验有望依靠自研产品得以持续发挥。

心动公司:大力加码研发

心动公司同样是代理转研运一体的典型代表之一。未来,心动公司的主要布局包括两个方面:自研游戏,心动自2020年开始大力投入自研,已有《Flash Party》、《火炬之光:无限》等产品;出海,包括其自研游戏出海和TapTap出海,并且有望在海外复制国内市场经验,TapTap和旗下游戏互相赋能。

创梦天地:与腾讯游戏进行合作研运

虽然创梦天地在拓展体验零售和SaaS等服务,但游戏仍为收入的主要来源。未来,创梦天地将继续聚焦消除、竞技和RPG游戏。由于腾讯是其第二大股东,因此其在诸多产品上与腾讯游戏进行合作研运,未来包括《卡拉比丘》、《女巫日记》等均将与腾讯游戏进行合作。

数据说明:

* 数据来源AppMagic,按2022年1月1日至5月25日的在境外AppStore和GooglePlay应用商店的累计收入计,不含中国市场收入和其他市场的第三方安卓渠道收入。

更多阅读推荐:

微信扫描下方二维码,每日推送更多有趣的数据&有料的报告,记得点赞哦!