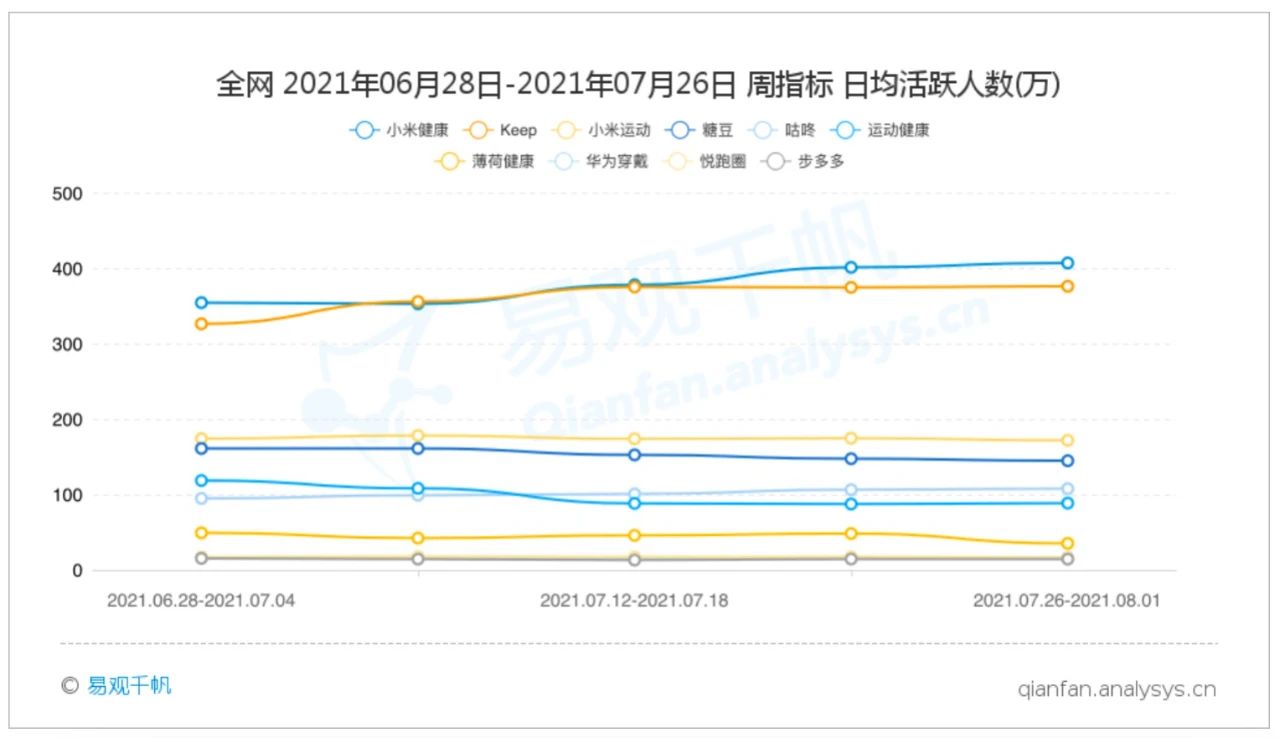

刚刚结束的为期半个月左右的东京奥运会,人们除了关注赛事,或多或少又激活了大家对运动健康的关注度,从最近一个月的趋势数据显示,小米健康、keep、咕咚的日均活跃人数有小幅攀升,月底周较月初周涨幅均在15%左右。

其实在去年开始的疫情影响下,国民的健身形式正在逐步发生变化——从原先传统线下健身房到全民宅家运动,互联网科技让我们打破地域、时间、成本限制,人们可借助线上直播、短视频等数字化运动手段,跟随像Keep这样的线上运动app实现科学健身,也让不少传统线下健身房开始意识到线上经营的重要性。

夏季和疫情宅家期间是运动健身app活跃高峰

“3月不努力,4月徒伤悲”这是时常能在身边爱美女性口中听到的话,然而往往大多数人都是真的到了夏天露肉的季节才开始采取行动,除此之外也有不少大学生会趁着暑期放假而增加运动时间。我们从keep近年来的日均活跃人数趋势来看,虽然整体数据是上升的,但历年日活量高峰几乎都是在夏季,我国全民健身日也是在每年的8月8日。

那么接下来关注到人的问题,人们谈及某一类人群时,难免会存在一定的刻板印象,比如说到医生、律师、教师、90后等职业或者年代划分的人时,心中不自觉会产生一个对应的形象和认知。那使用运动健康应用的人群,在你们心中是什么样的认知呢?让我们通过易观万象对运动健身这一目标人群进行解读,看看是否颠覆了我们对于这类人群的几个传统认知。

运动健康人群的几个传统认知误区

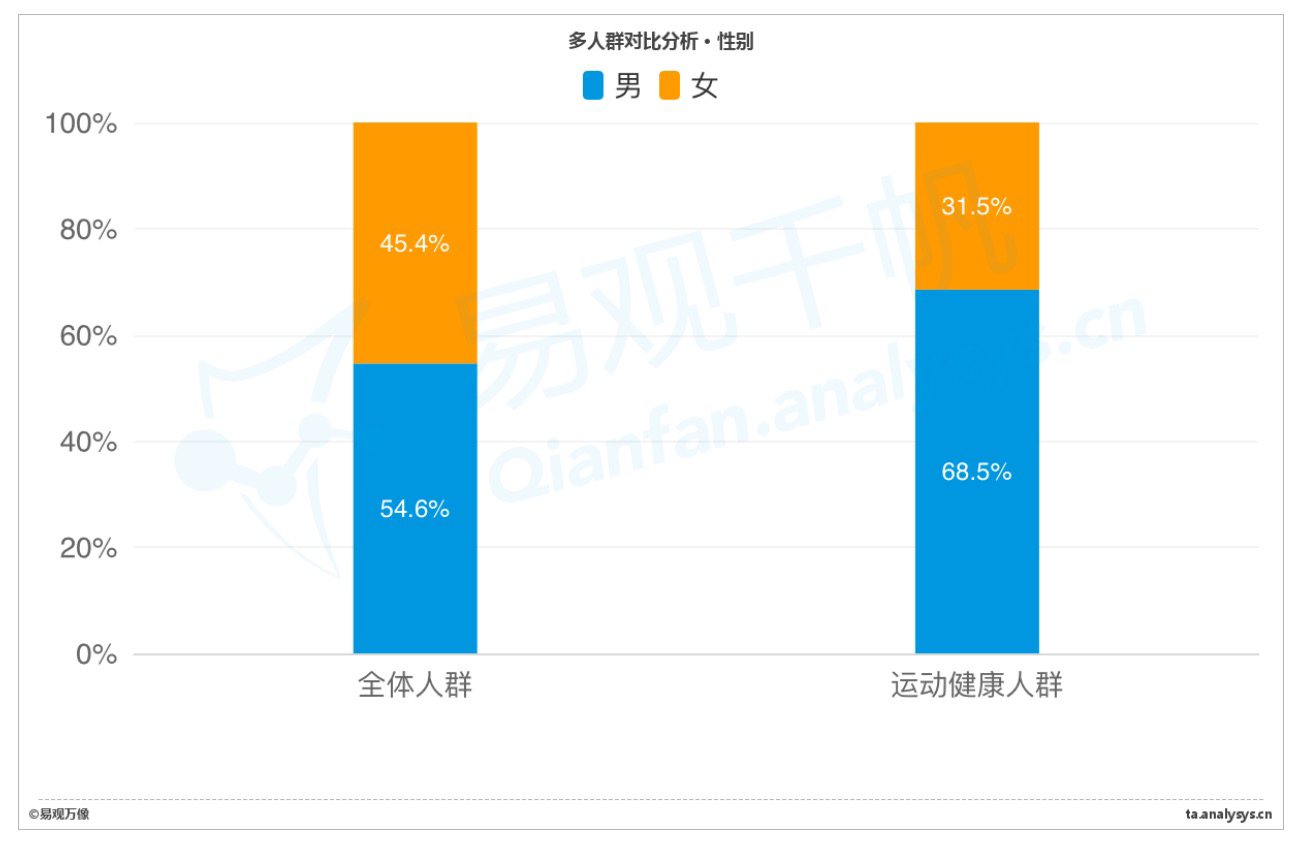

误区1、女性普遍减肥需求强,是运动健身主力军

从6月的用户性别数据显示,运动健康人群的男性占比更高,其占比是女性的2倍以上,远高于全体人群中的男性比例。几乎人人喊着要减肥的女性群体,在使用运动健康类app的比例反而更少,仅为31.5%,猜测另外那部分女性人群,除了一部分喊口号外,不排除可能通过线下方式或者更偏向通过饮食来达到减肥目的。

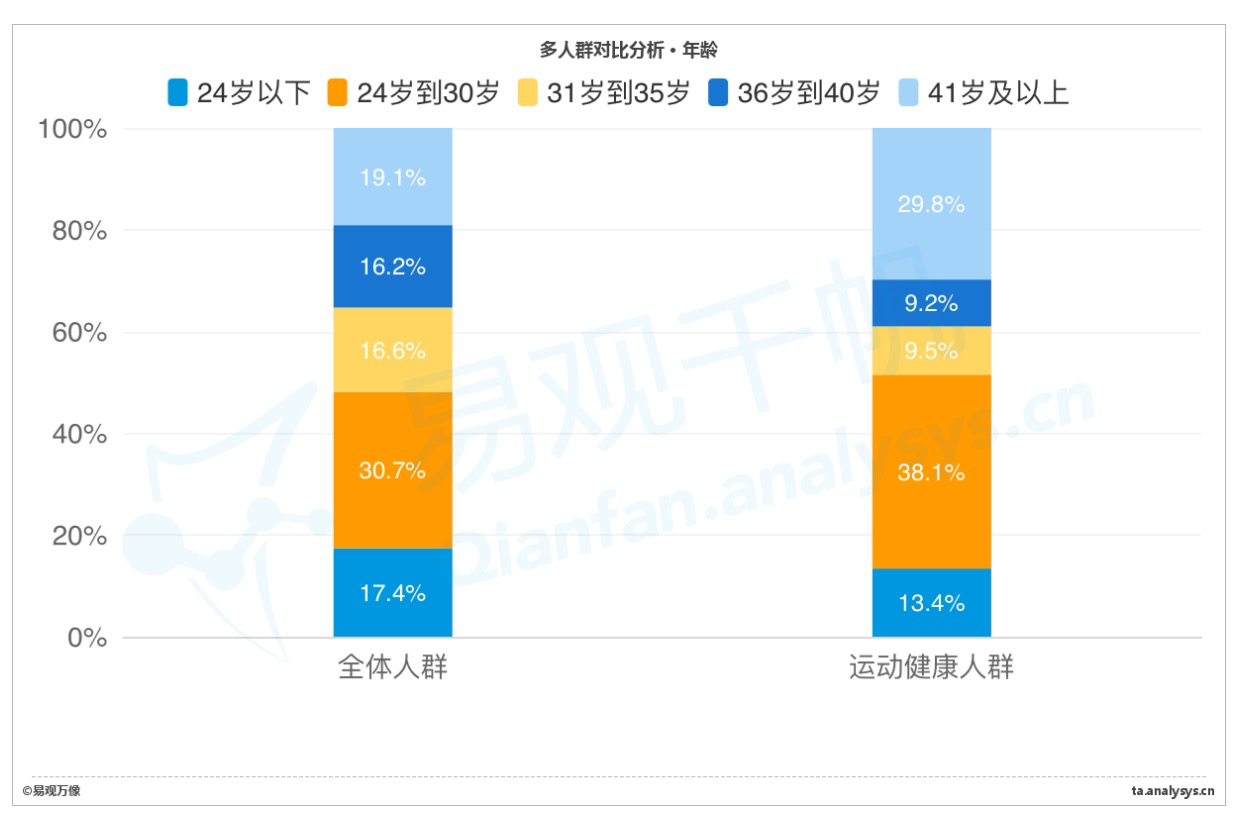

误区2、年龄越大越懒得动

通过两组年龄段的对比可以发现,运动健康人群有较为显著的两极分化现象,超过6成人群集中在“24-30岁”及“41岁及以上”这两个年龄段,占比高达38.1%和29.8%,这两类人群基本可以定义为初入职场的新职场人和事业家庭基本稳定的人群,拥有更高的“运动自由”。而处于职场中坚力量的30-40岁中年人群和24岁以下年轻学生人群占比很低,其中原因可能是这两个年龄段正是面临升学就业、成家生子等人生转折点、面对较大压力的主要阶段,在运动健康方面的关注度和投入度都受到了限制。

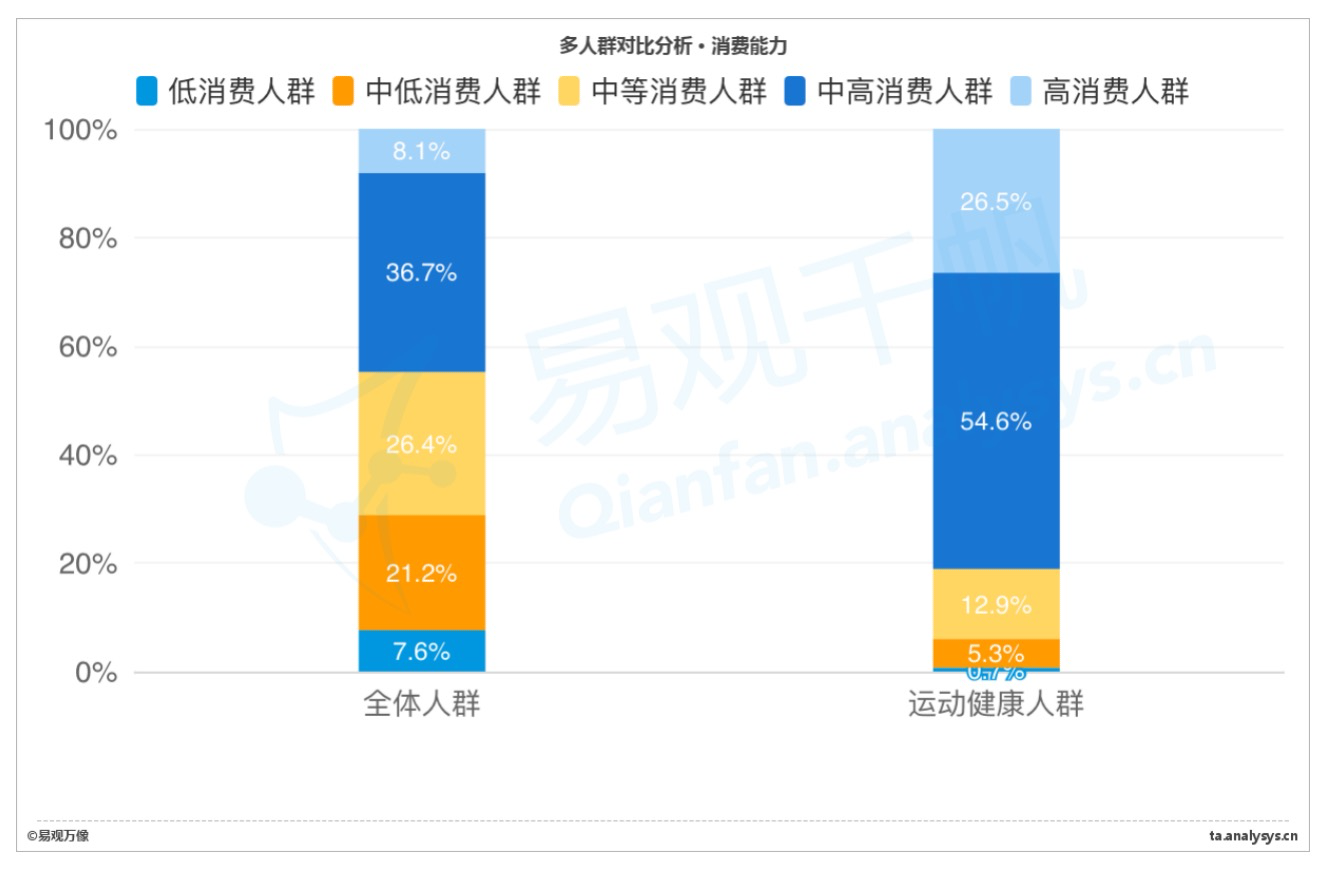

误区3、线上运动用户屌丝多?

从消费能力来看,运动健康人群的消费水平超过五成集中在中高消费,高消费占比也接近三成,这组数据远高于全体人群近40个百分点,其用户消费能力可见一斑,客户开发潜力巨大。

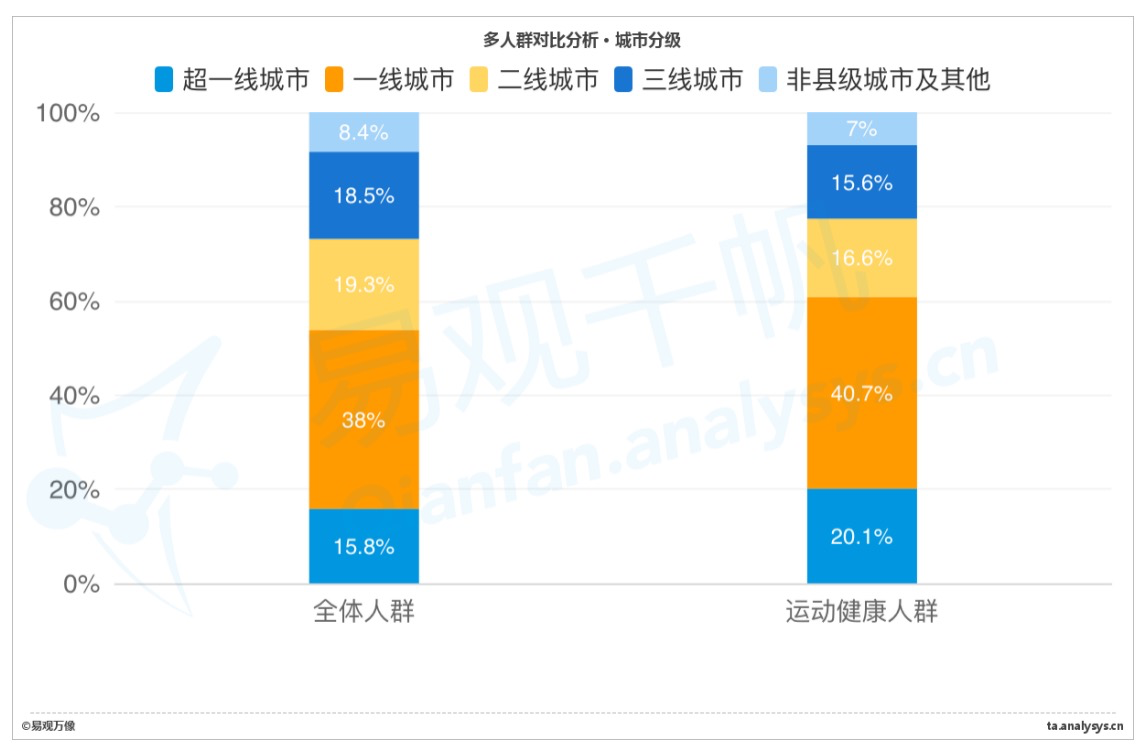

我们先单独看运动健身人群城市分级占比,可以发现这类人群主要集中于大城市,一线城市用户占了40.7%,其次是超一线和二线。再对比两组人群的城市分级数据,运动健康人群在超一线城市、一线城市的占比高出全体人群4.3%和2.7%个百分点,相应的在二线城市、三线城市及非县级城市等的比例有所缩减,那更可以说明超一线和一线城市人群对于运动健康app是有偏好性的。

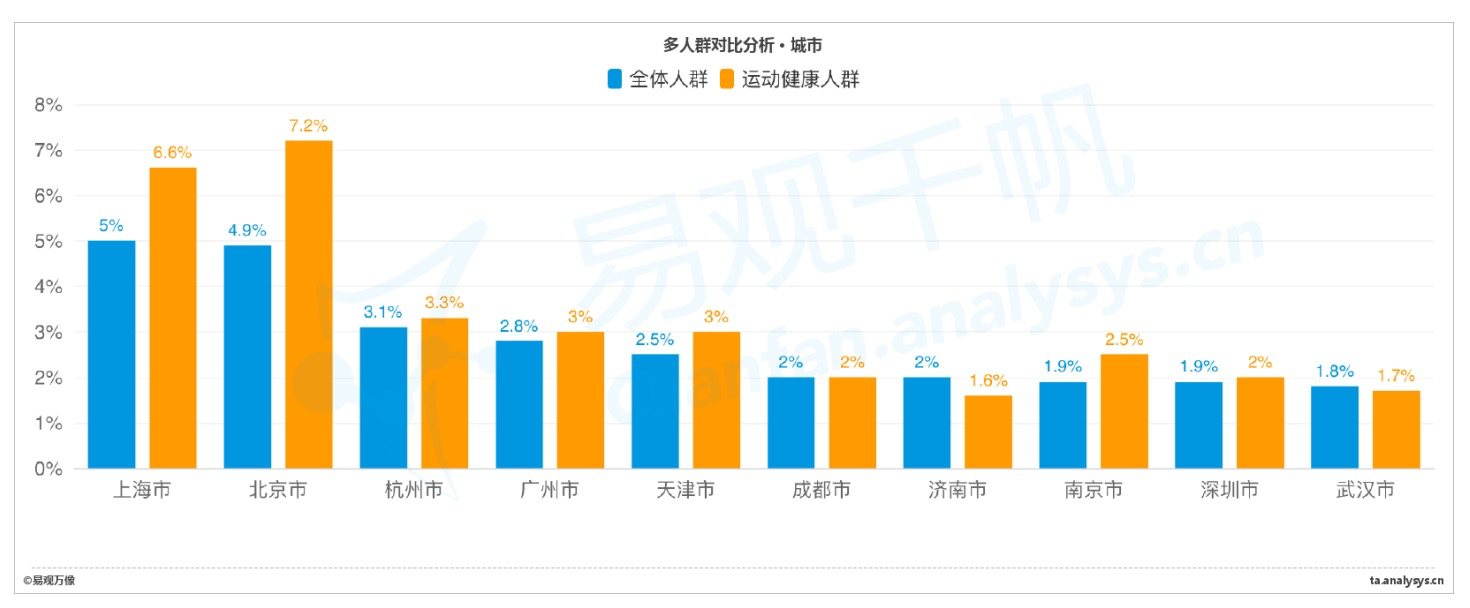

其中,北京、上海、南京、天津的用户对运动健康的偏好度最显著,尤其北京和上海两大超一线城市。

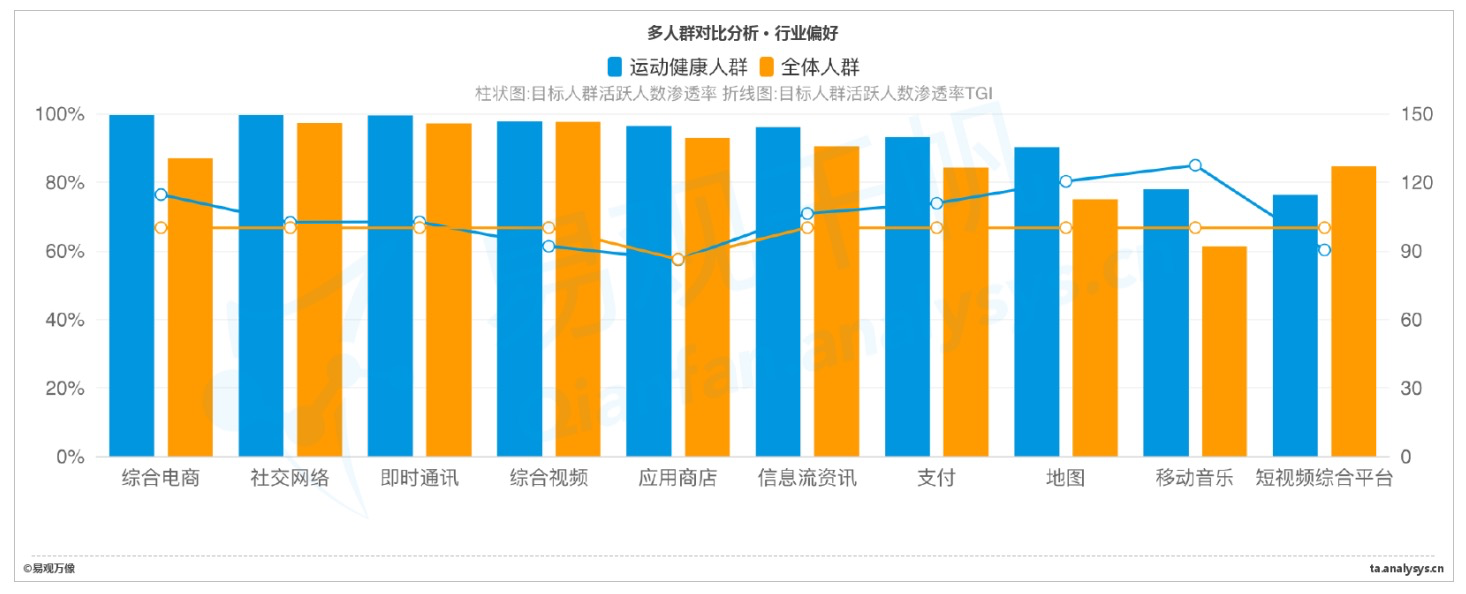

关注运动的人也爱购物和晒生活

我们从两类人群对其他行业的偏好度对比可以发现,运动健康人群在社交网络、信息流资讯、综合电商、支付、地图等领域表现出一定的偏好,他们往往在爱好运动的同时,也热衷对周边生活资讯的关注和自身生活品质的提升,喜欢娱乐社交、喜欢买买买和晒生活。

运动健康应用top10

从运动健康6月的top10活跃人数应用来看,品类涉及穿戴监测类、跑步或步行等户外运动记录、室内跳操、室内综合健身课程等,基本从室内到户外、从0器械到智能装备全覆盖,满足了不同需求人群。当月活跃人数上,keep依然以绝对领先的优势排名第一,与行业排名第二第三的糖豆、小米运动拉开了较大差距,可以说是走在了行业的前端。

千帆指标应用案例

keep是一个致力于提供健身教学、跑步、骑行、交友及健身饮食指导、装备购买等一站式运动解决方案的移动应用,可以满足用户减肥塑形或增肌的需求,随时随地制定计划、选择课程进行训练。同时还开设了线下运动空间Keepland,并发售KeepKit系列智能硬件产品。

据keep官方公布,其用户规模目前已超过2亿,Keep对其商业化模式的解读包括了“A、B、C”三方面:A指的是App的用户规模;B指的是为用户提供运动解决方案及增值服务等,如会员、付费课程等;C指的是运动消费品,这是目前Keep的主要收入来源。而keep未来最核心着眼点是B——为用户提供优质的解决方案,成为一家运动解决方案的供应商。

基于此,易观认为如何提升“用户体验”是很关键的,只有用户体验好、满意度高才会持续活跃,才会对app产生忠诚度,从而实现付费转化,所以对于不同的方案阶段、重要的产品推出节点等各时间段可以进行追踪监测“用户粘性”、“用户留存率”等相关指标,通过数据观察和分析来优化后续营销方案,减少用户流失、激活现有用户持续登陆、高频率长时间使用。

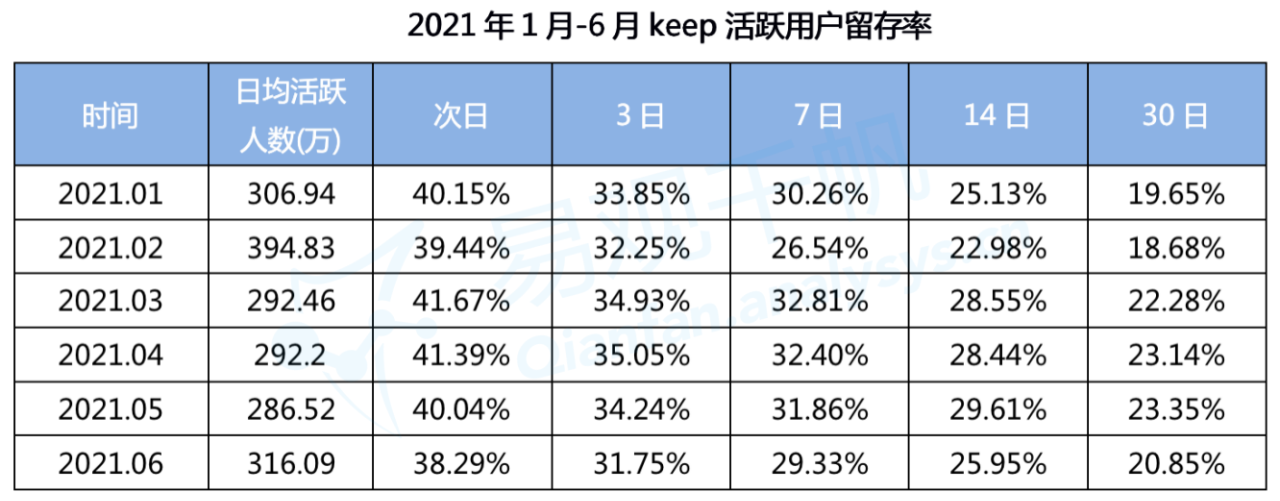

本案例我们重点看一下千帆数据中的“活跃用户留存率”指标,这里又细分为次日、3日、7日、14日、30日留存率,是指在统计周期内,每日活跃用户数在第N日仍启动该App的用户数占比的平均值。比如下表显示2021年6月keep的次日留存率为38.29%,解读为:2021年6月,keep的每日活跃用户数在次日仍启动该app的用户数的占比的当月平均值,其他周期的解读依此类推。

从最近半年的数据来看,keep的活跃用户留存率还是普遍偏低的,次日活跃留存率平均仅在四成左右,并且从次日到3日,14日到30日之间的用户活跃留存率下降幅度较大,到30日活跃留存率仅在20%上下,也就是8成左右的活跃用户30天之后都不再打开keep(这个8成即是指与“活跃用户留存率”相对的指标——“活跃用户沉默率”)。

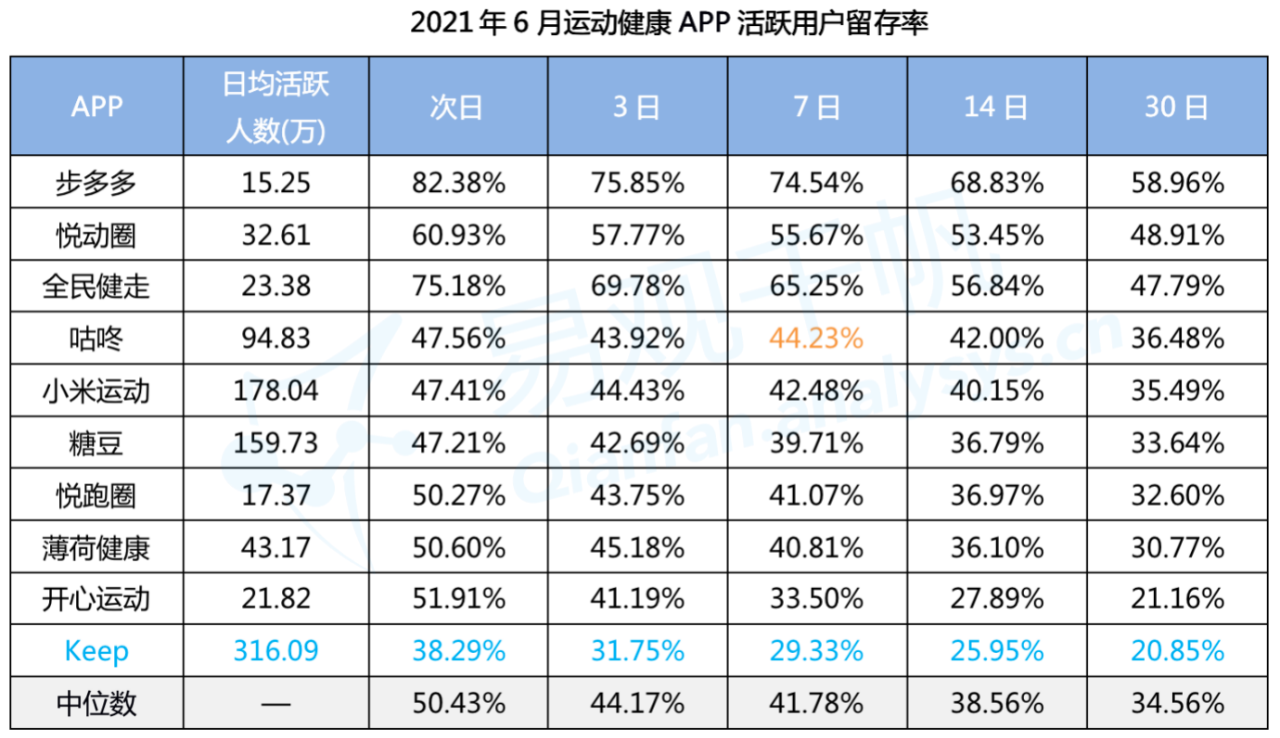

我们来对比一下同一时期同行业其他app的数据情况,keep在各日活跃留存率上的数据都是下表所列的app中最低的,其中“步多多”活跃留存率以82.38%-58.96%排名第一,悦动圈、全民健走、咕咚等基本以跑步、步行类为主的app留存率均较高,列表app的活跃留存率中位数在50.43%-34.56%。

和刚才keep的数据规律类似,活跃留存普遍下降最显著的时间段也是次日到3日、14日到30日之间,比如“开心运动”的活跃留存从次日的51.91%降到3日的41.19%,降幅超过10个百分点,“步多多”的活跃留存从14日的68.83%降到30日的58.96%,降幅也将近10个百分点。这或许是产品经理在做产品设计优化、市场部做方案策划时需要参考的数据维度,从自身产品出发,引导自己的用户行为习惯的改变,在用户沉默的关键节点激活用户行为,也可以通过数据,观察和参考同行业竞品采取了何种方式方法,对提升活跃留存是否有效。

另外在下列数据中,需要特别指出的是“咕咚”的7日活跃留存率高于其3日活跃留存率的现象。从规律上讲,一般是时间越久流失用户越多,但是这没有必然的关系。举个简单的例子,“咕咚”的某个用户今天打开app记录了跑步数据,他三天后没有跑步,所以未启动该app,但在7日后再次跑步,于是启动了该app,所以有可能会使第7日留存数据高于第3日留存数据。这就引发了我们对于用户行为习惯的一系列思考了,用户的运动频率通常是多久?一周一次还是一周几次?步行的用户和跑步的用户运动频率又有什么区别?

keep作为综合性的健身app,所包含的运动品类非常多,用户基数大,如果从运动偏好维度,则其用户又可以被细分成很多不同的群体,而每个群体的运动行为习惯又是有区别的。从用户角度来思考,一个用户很有可能多个app组合使用,比如今日跑步打开“悦跑圈”记录,明日局部塑形使用keep打卡……因为不同的运动组合计划而使用不同的app,这样活跃用户多少会被分流一部分,我们猜测这或许也是keep的活跃留存率普遍偏低的原因之一。

其实“客户体验”是所有企业持续发展最核心的点。“客户体验”这个概念并不新,乍听可能给人感觉比较空,其实我们可以通过目标和行动的层层拆解,通过一些方法将其落实到一些具体的指标上,用一系列可量化的指标进行评估、优化,从而最终提升“客户体验”。这过程涉及的方方面面非常多,此文仅从千帆数据中的“活跃用户留存率”这一指标抛砖引玉,希望能提供企业一些启发和思考。

说明:

本文内容所涉及的APP产品监测数据,因各方监测数据的统计口径差异,若与公司的公告不一致,具体的绝对值以公告为主。