今日,中手游完成招股书更新,其中的业绩数据表现相当亮眼,继续保持市场领先的业务发展水平。至此,中国主流网络游戏公司的2019年上半年财务数据均已出炉,这也给行业进一步了解游戏产业状况及趋势提供了非常丰富的内容和充分的基础。

20强游戏公司上半年游戏营收合计超过1100亿元,中手游同比增长率最高

经历了2018的行业调整之后,中国游戏产业已经在2019年上半年开始逐渐企稳,领先游戏公司的产品供应节奏也开始显现量质齐升的特征,直接的表现就是营业收入的增长。

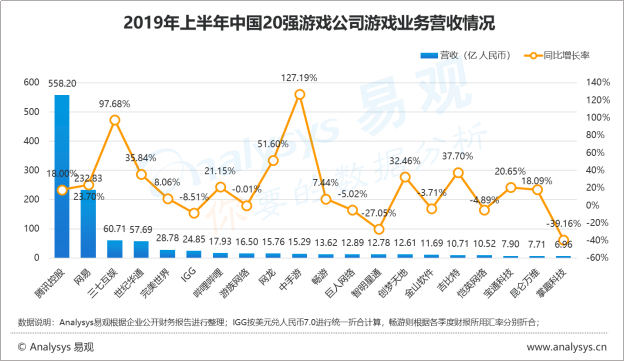

正如市场表现所示,腾讯与网易依旧在中国游戏产业保持着非常明显的领先优势。2019年上半年,腾讯网络游戏业务营收558.2亿元,而网易游戏业务净营收则为232.83亿元,比排名第3的三七互娱高出超过170亿元。按2019年上半年报告所列游戏业务营业收入计,中国20强游戏公司排名及其营收情况如下:

腾讯、网易、三七互娱、世纪华通及完美世界成为了中国2019年上半年游戏营收最高的5家公司。而更加值得注意的是,排名第6至第10的公司,均有较为突出的业务特点和竞争优势。首先,排名第6的IGG是成长于中国立足于海外的游戏公司之一,其绝大部分收入均来自于海外市场;而排名第7的哔哩哔哩则是游戏产业成长最为快速的游戏公司之一,拥有独特的产品发行优势和竞争力卓绝的联运业务;排名第8的游族网络则是近年海外市场拓展成绩优秀的游戏公司之一,其海外收入占比正在逼近60%;排名第9的网龙则是成长于端游时代的老牌游戏公司之一,其手游化战略的实施正在持续兑现收益;而排名第10的中手游则是领先的全球化IP游戏运营商,拥有丰富的IP储备和出色的发行成绩。这说明,作为竞争最激烈和发展最充分的内容市场之一,游戏产业是一个拒绝同质化的产业,只有具备差异化竞争的能力和资源,并有明确的发展战略和优秀的执行力的公司,才能跻身游戏产业领先者行列。

畅游、巨人网络、智明星通、创梦天地、金山软件、吉比特、恺英网络、宝通科技、昆仑万维、掌趣科技则分列第11至20位。

从同比增长率方面看,正如游戏产业整体处于洗牌阶段,领先游戏公司的业务发展也开始分化。在20强公司中,同比增长率录得正增长的公司仅有13家,此外还有7家公司出现了负增长。其中,中手游依靠优秀的发行策略,在上半年发行了包括《雷霆霸业》在内的多款爆款产品,使得营收同比增长率高达127.19%,不仅是20强中同比增长率最高的公司,也是唯一同比增长率超过100%的公司。同比增长率排名第2的则是营业收入排名第3的三七互娱,按境内市场发行流水计,三七互娱上半年市场份额达到了10.02%。另一方面,掌趣科技、智明星通、IGG等公司均受产品生命周期或上线推迟等因素的影响,有较大幅度的负增长。这说明,在游戏产业强者恒强的特征在短期内难以打破,但游戏公司的业绩增长和发展最核心还是在于产品,既需要持续维护长线产品的生命周期,也需要充足的产品储备和研运能力来确保业绩的增长。

从整体上看,20强公司在中国游戏产业的领先依旧较为明显,即使是录得负增长的公司,都具备中长期业务增长的基础。如以营收的算术合计看,20强公司的营收合计高达1136亿元(由于各公司间存在合作关系,因此营收的算术合计不可等同于市场规模),占据了市场收入的绝大部分。20强公司2019年上半年营收及2018年上半年对比情况如下:

盈利能力区别明显,B站亏损继续扩大

此外,归母净利润方面,20强游戏公司所在集团的情况与营收情况基本保持一致,如下表所示:

2019年上半年,哔哩哔哩由于集团业务仍处于拓展推广期,亏损扩大;而金山软件则是因对猎豹移动减值拨备。归母净利润同比增长率方面,有13家录得正增长。其中,2家增长超过100%畅游增幅较大主要是由于2018年第一季度因计入相关分红所得税而发生亏损,其同比增长率并不能体现业务发展。相比之下,网龙同比增长109.74%更能体现其手游业务的持续增长和教育业务的逐渐成长;同比增长率在50%至100%之间的则有网易、创梦天地、世纪华通和中手游,与游戏营收的增长情况保持了基本一致。

除两家亏损公司外,恺英网络、掌趣科技、巨人网络、IGG、游族网络等公司都有较大幅度的负增长,与其营收增长情况基本一致。掌趣科技和巨人网络的主要问题都是产品上线延期,现今各自已获产品版号,上线工作推进中;IGG则主要面临产品老化问题,正在努力进行新产品的研发和发行;游族网络则受页游业务及国内手游业务影响,海外布局增长较好。以上四家公司的问题虽然不尽相同,但都是业务问题,能否确保中长期的业绩增长主要依靠各自的业务能力。而恺英网络的问题则相对复杂。

整体上看,在高营收和高毛利的基础上,游戏公司的归母净利润规模和成长性还是存在较大区别的,这不仅受各自业务模式的影响,还体现了公司发展逐渐分化的行业趋势:在不考虑非经常性损益的基础上,若负增长公司不能在中短期内解决业务发展问题,将有可能在长期的市场发展中逐渐远离头部市场。

游戏公司偿债能力优秀,但营运效率值得提升

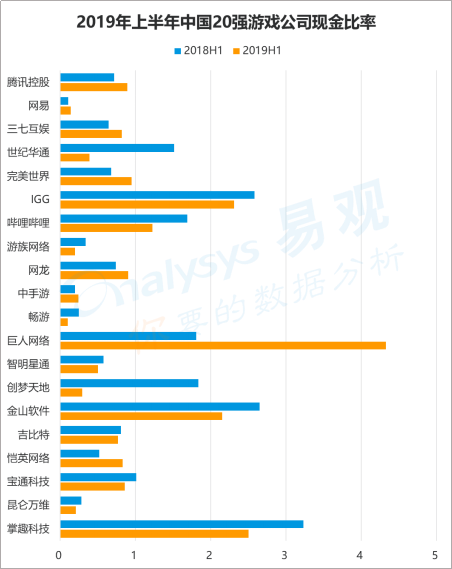

偿债能力指标是公司运营风险及效率的重要指标之一。其中,现金比率表示企业使用现金立即偿债的能力,一般而言,现金比率过低表示企业存在一定偿债风险,过高表示企业现金或资产积压,体现的是营运效率的过低。2019年中国20强游戏公司的现金比率如下所示:

数据显示,2019年上半年,20强游戏中大部分公司都有较好的现金比率水平,甚至腾讯、三七互娱、完美世界、网龙等公司的现金比率还有所上升吗,这说明即使对于头部公司而言,2019年上半年的游戏市场空间都相对有限,没有空间进行大规模的研发、推广、运营等业务运营投入。不过,现金比率超过1的公司共有5家,分别是IGG、哔哩哔哩、巨人网络、金山软件及掌趣科技。其中,IGG的现金储备较为充足,主要是其业务拓展相对稳健;巨人网络的现金比率长期处于高位;金山软件的流动负债基本持平,现金储备有所减少,但整体的资金状况仍处于非常稳健的水平;掌趣科技的现金比率有所下滑,主要是由于流动负债的减少,但其上半年缺乏新产品的问题不能忽视。

现金比率较低的公司则有网易、游族网络、中手游、畅游、昆仑万维。在一般行业,过低的现金比率可能带来偿债风险,不过,在游戏行业,由于应收账款等流动资产相对充足,且该部分资产大多来自于长期合作的知名渠道或发行收入,属于优质资产。因此,判断现金比率较低的游戏公司是否存在偿债风险,需要结合流动比率进行分析。2019年中国20强游戏公司的流动比率如下所示:

从流动比率的数据表现来看,在增加了应收账款等流动资产后,绝大部分20强游戏公司都超过了1。再因为,游戏公司的流动负债中占比较高的主要是发行/研发分成、营销成本等应付款项,大多一定的确认条件或稳定的账期,偿债风险可控性较高。因此,游戏公司的流动负债达到1以上的水平就基本可以确保较为稳健的偿债风险。包括网易、游族网络、中手游、畅游均属于此,虽然现金比率较低,但流动比率显示仍高于1,而昆仑万维则基本接近于1。

从偿债能力相关指标可以看到,在2019年上半年,20强游戏公司均有较强的偿债能力,无论是流动比率还是现金比率,都是相对健康的水平。不过,相对而言,部分公司过高的偿债比率以及部分公司同比增加的偿债比率,在一定程度上代表了中国游戏产业2019年上半年的发展状况:市场的发展空间和拓展机会越来越少,哪怕是手上握着大量流动资产的头部公司,进行投入加大和提升资金运转效率的困难都比较大。

总结:游戏产业已进入强者恒强时代

无论是游戏业务的营收规模及增长,还是盈利能力的表现,20强公司都体现了非常强的市场领先公司应有的稳健及成长性。值得一提的是,领导中国游戏产业的不仅仅是上述有公开财报的20强游戏公司,还有玩友时代、心动网络、多益网络、乐元素等暂未能公开2019年上半年财报的公司,它们同样也是规模突出、优势明显的游戏公司,或能进入20强排名。

而偿债指标的体现,则可以看到头部公司所积累的资产状况。若市场机会出现,或游戏产业完成升级,头部公司完全有能力快速加码资源投入,占领市场。这也就意味着,在经历了充分的发展和阶段性的洗牌之后,中国游戏产业已经完全进入强者恒强的时代。掌握了资源优势和经验积累的头部厂商,将在此后的产业发展过程中继续提升自身的竞争优势,并获得持续的业绩成长。

不过,这并不代表中小游戏公司的死亡。市场需要创新力量,拥有优秀产品能力开发者完全可以在市场中寻得生存空间,或参与头部公司的生态共建。因为,头部游戏公司的研发投入,正在不断增加。这也就意味着,市场对于好产品的需求依旧旺盛。

如研发费用率所示,即使是以中手游、创梦天地为代表的典型独立手游发行商,都在通过收购、自研等方式加大研发投入,如中手游收购北京软星、文脉互动,投入大量的资源在研发之中,2019年研发费用率较去年同比提高了2.86%,正在研发《仙剑奇侠传7》、《轩辕剑 苍之曜》等知名IP产品;而创梦天地亦开始发行自研产品,并有出色的成绩。整体上看,除明确表示研发投入增加较多,但未单独披露研发费用的腾讯外,其余19家公司中有10家的研发费用率均同比提高。其余公司,如三七互娱、游族网络、金山软件、掌趣科技等,均属于在2018年及此前投入了较大的研发成本,2019年进入产品上线期,所以才导致研发费用率的同比减少。如三七互娱在2019年上半年接连发行的《一刀传世》等多款精品,游族网络旗下《权力的游戏》、金山软件旗下《剑网3指尖江湖》等都是前期投入了大量的研发资金的产品。

因此,在研发投入不断加大的背景下,20强公司的竞争优势必将不断扩大,而更多的优秀开发者,将不断提供创新产品或参与生态共建,最终促进游戏产业的品质升级与持续发展。

欲了解网络游戏更多内容,请关注易观官方微信或致电客服4006-010-230 / 4006-010-231。